Comentario del cuarto trimestre y perspectivas para 2026

Enero de 2026

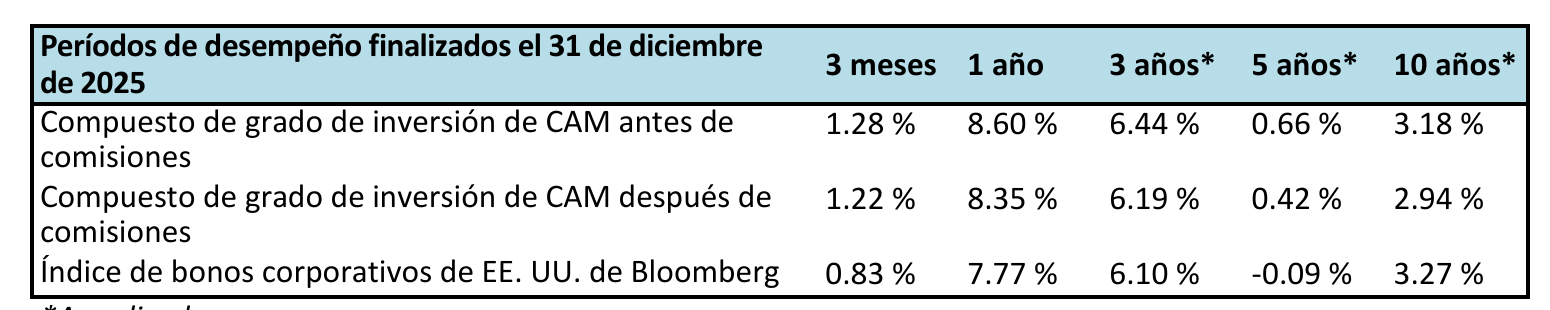

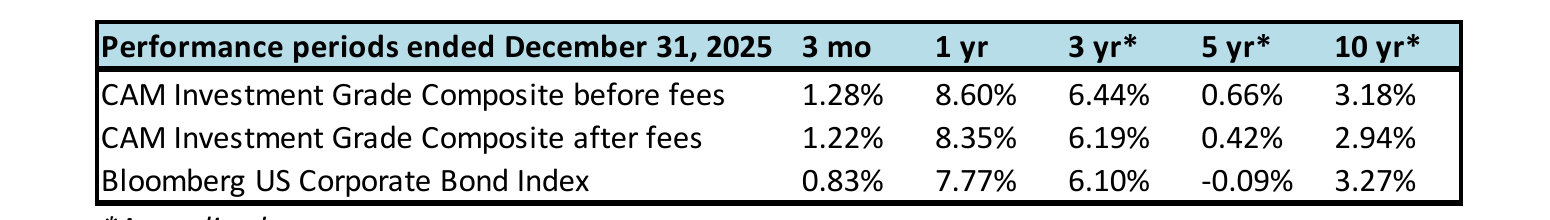

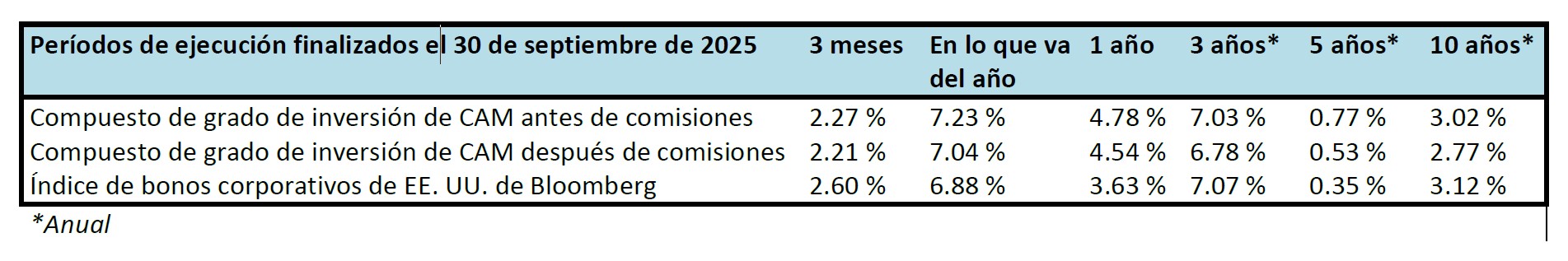

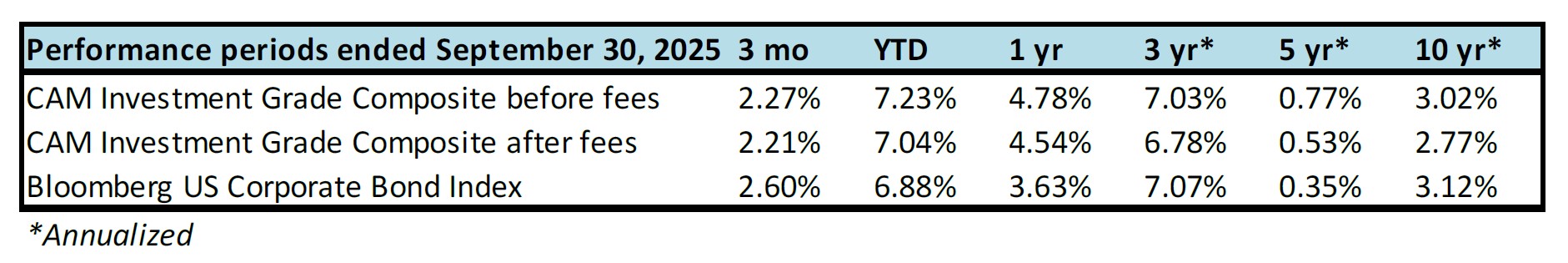

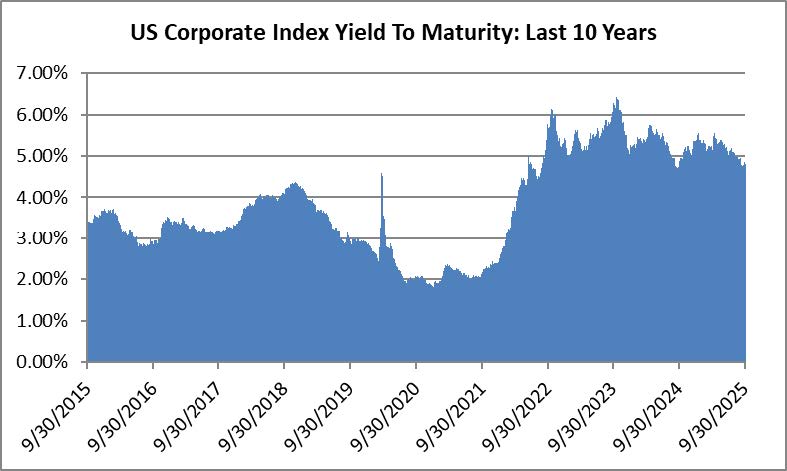

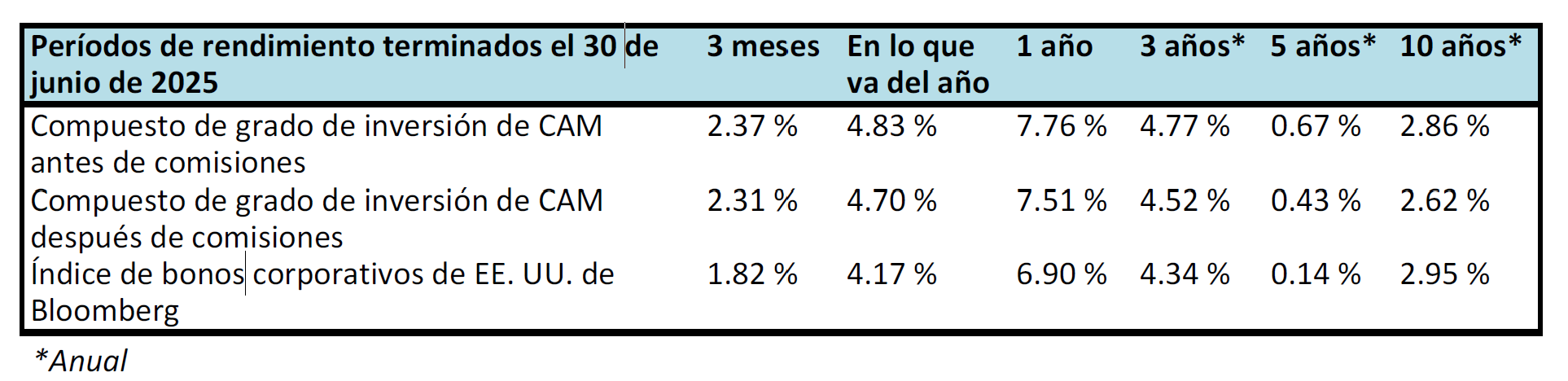

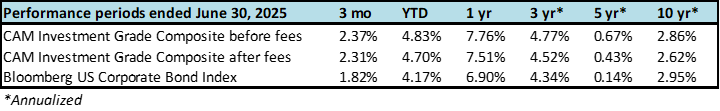

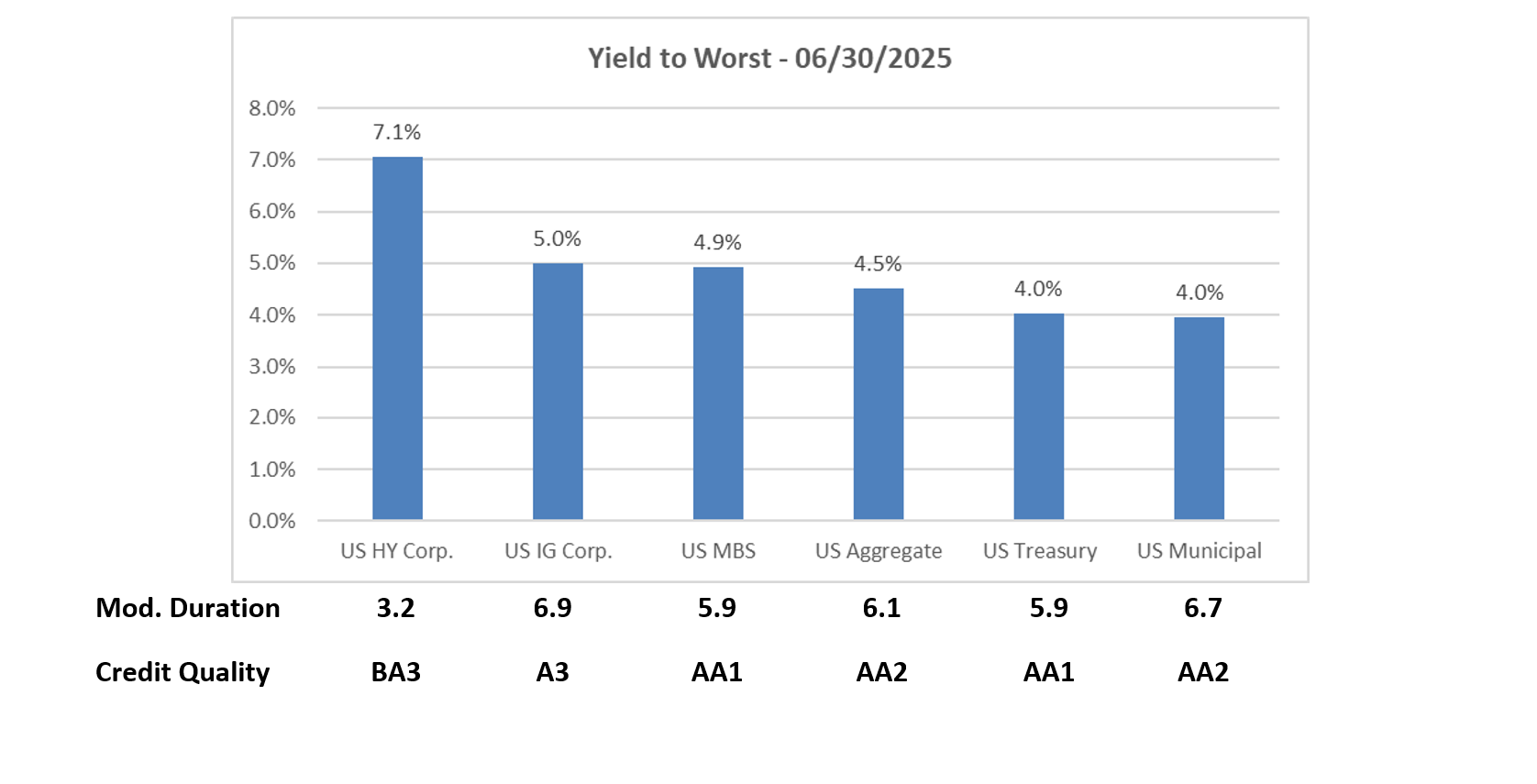

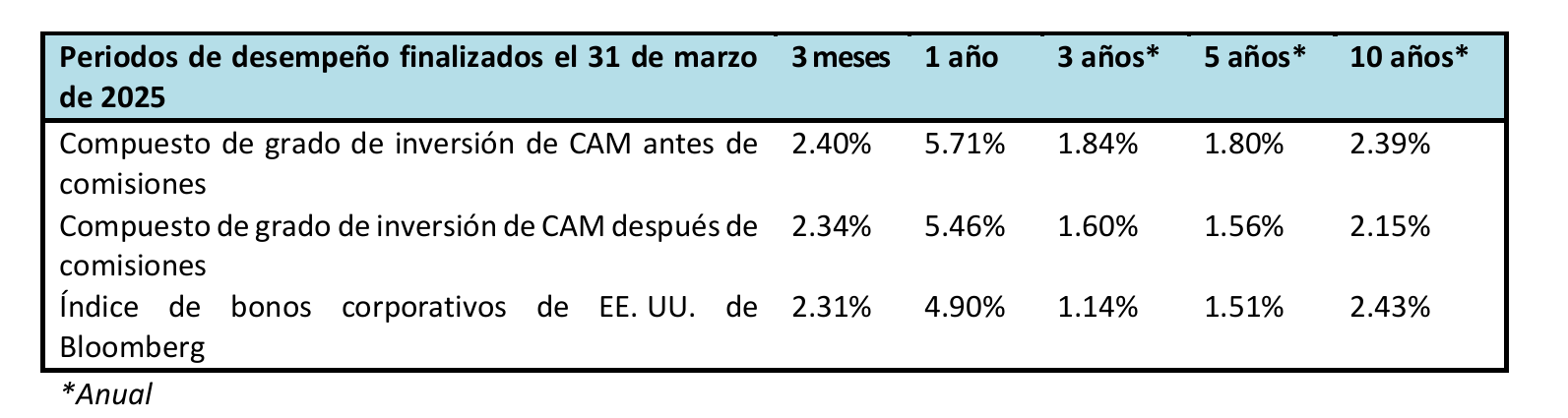

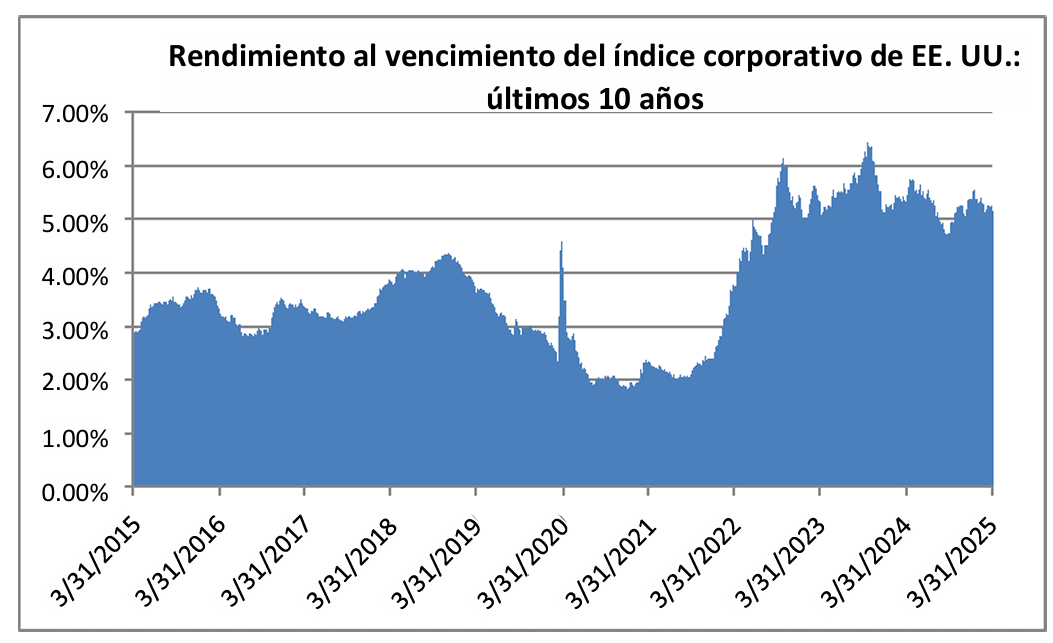

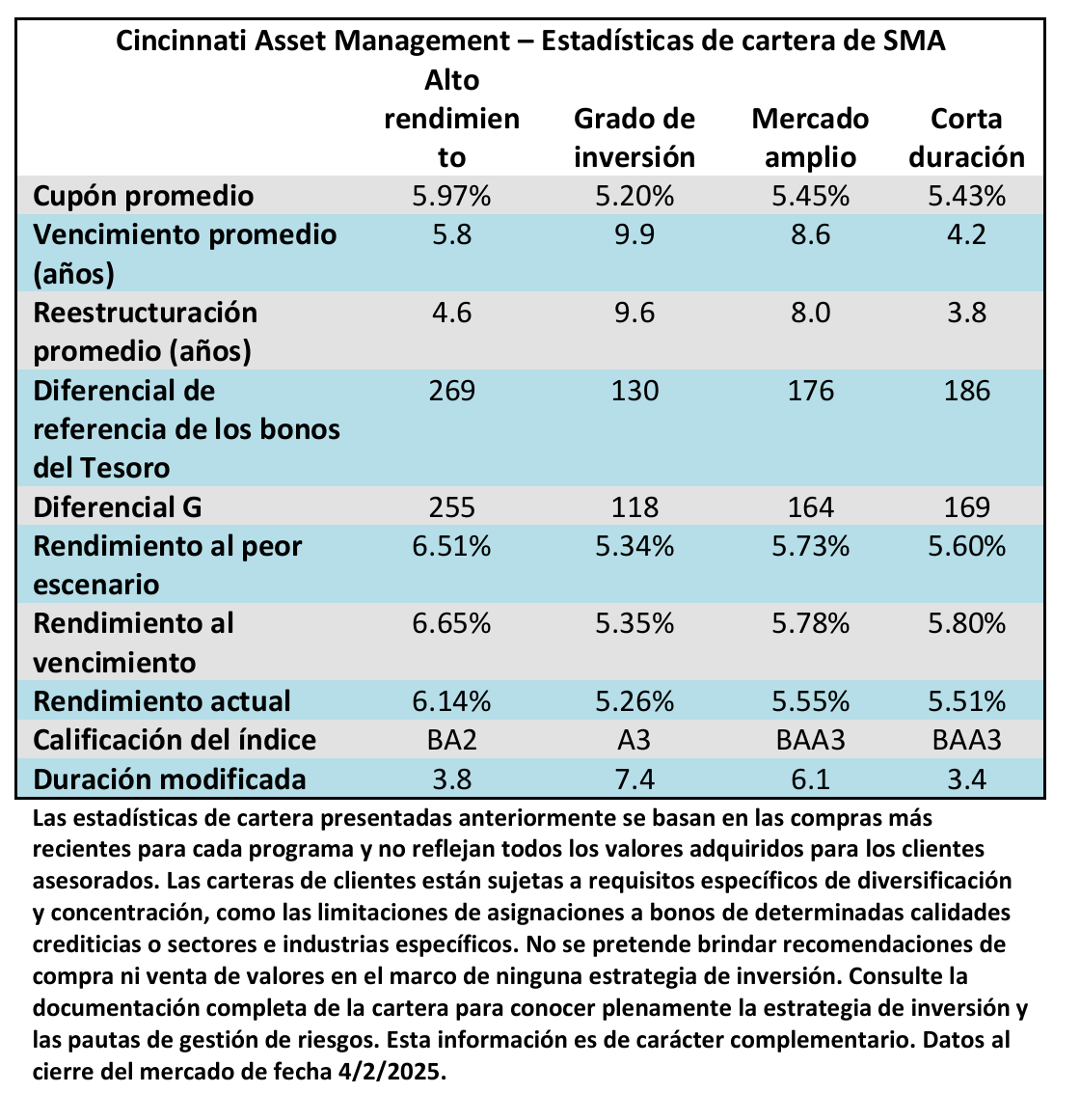

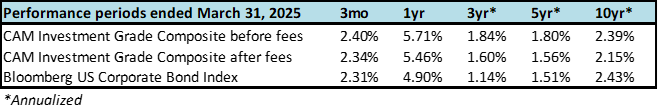

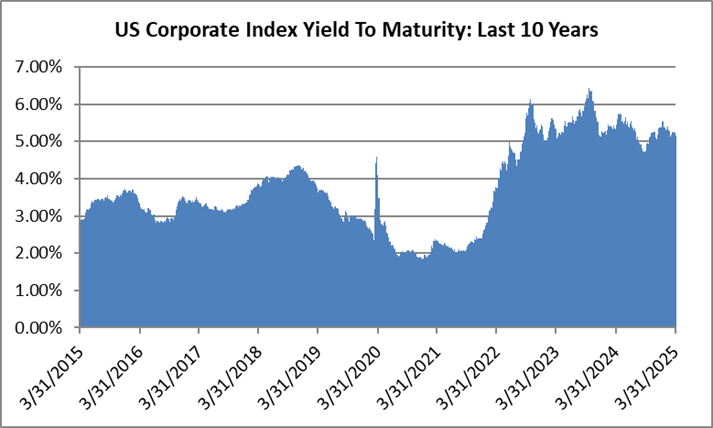

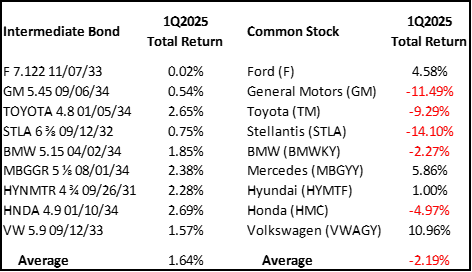

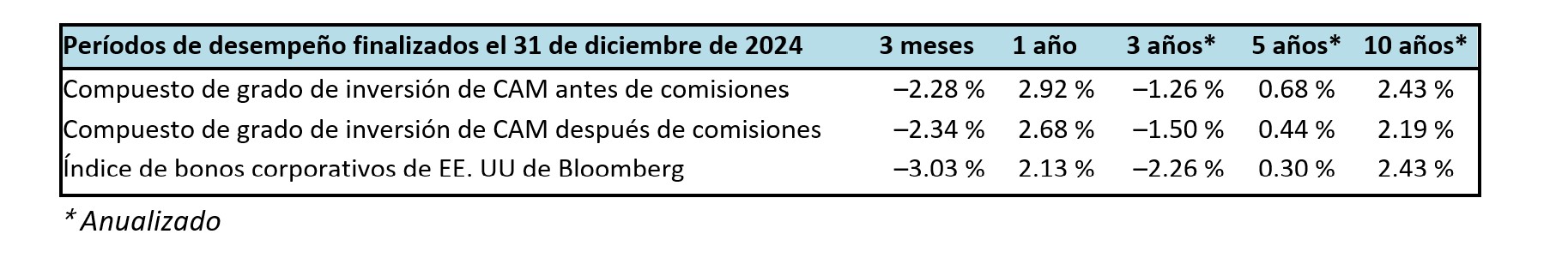

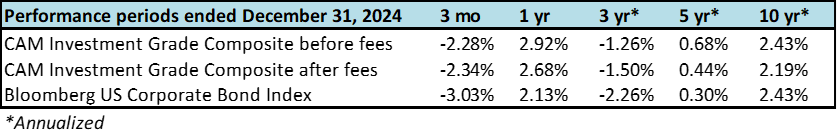

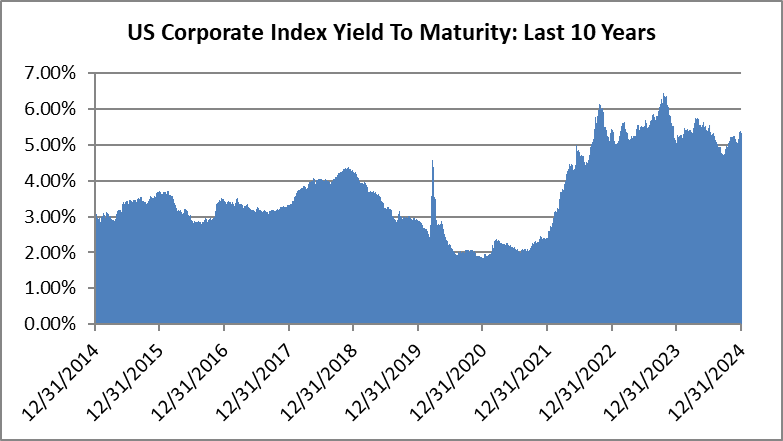

El crédito con grado de inversión registró fuertes rendimientos en 2025 gracias a diferenciales más estrechos, rendimientos decrecientes de los bonos del Tesoro y generación de ingresos. Los ingresos por cupones se impusieron y representaron más de la mitad del rendimiento total del índice. La economía siguió creciendo a lo largo del año, incluso en medio de la volatilidad relacionada con los aranceles y las preocupaciones de los inversores por la desaceleración del mercado laboral.

2025 en retrospectiva

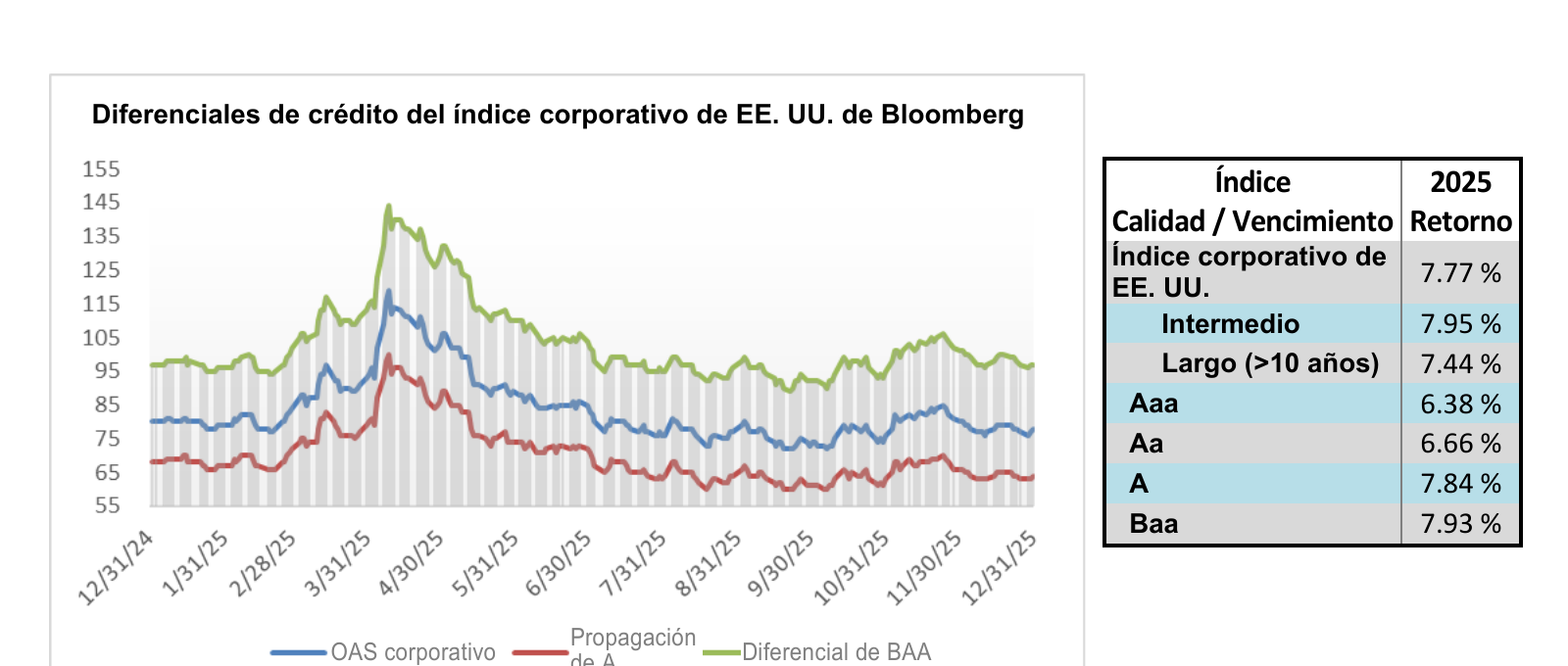

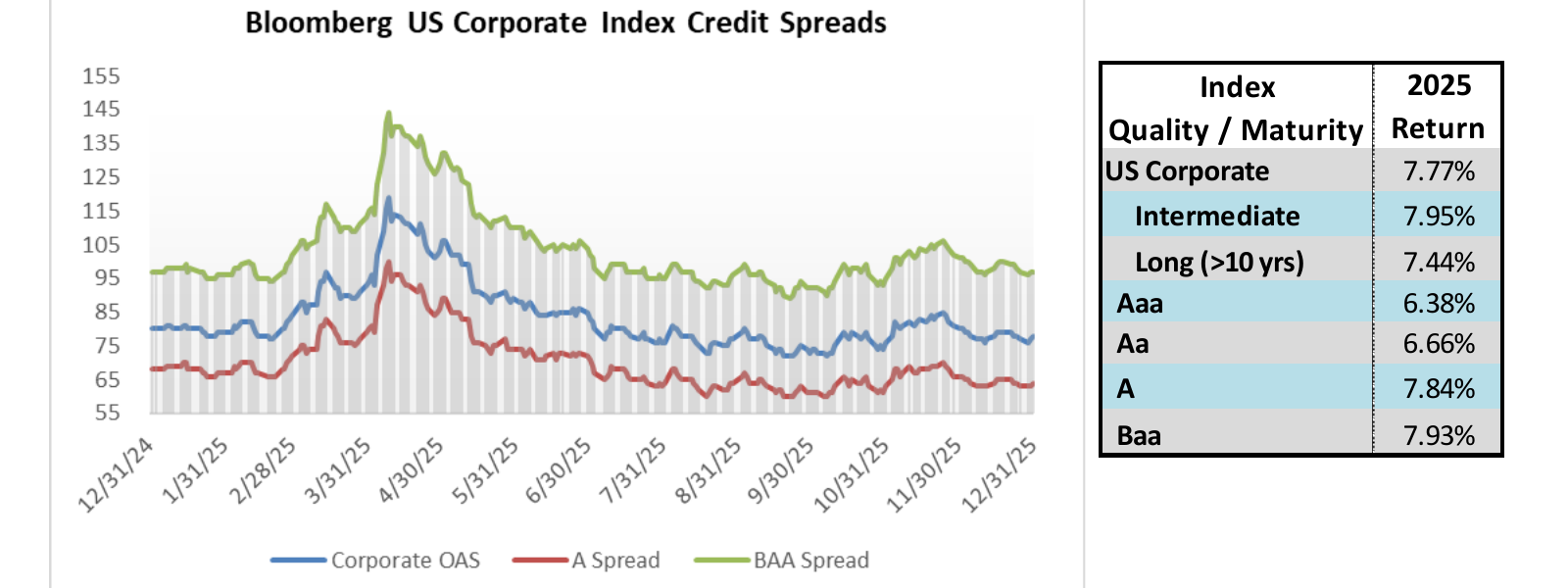

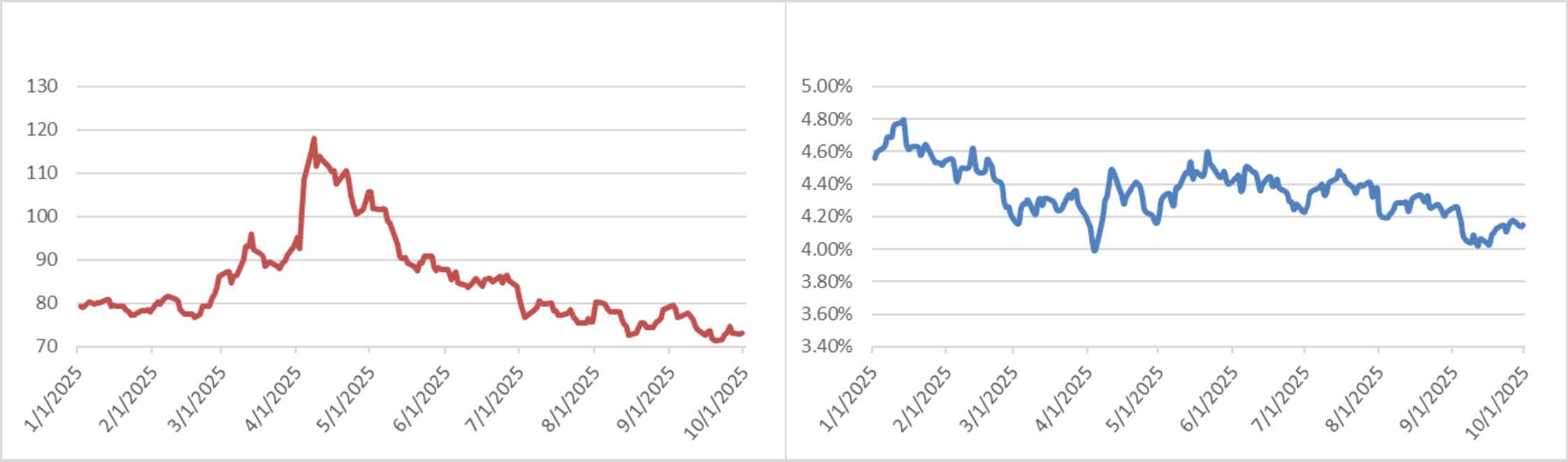

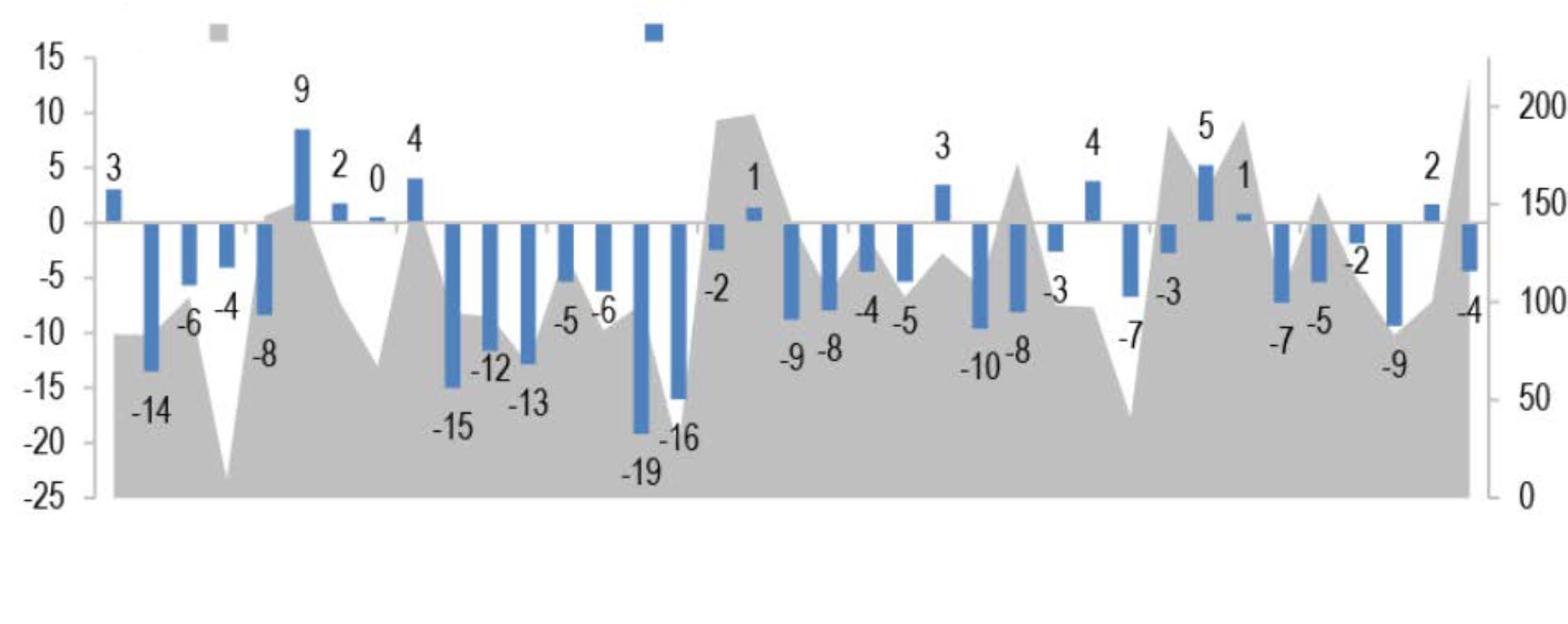

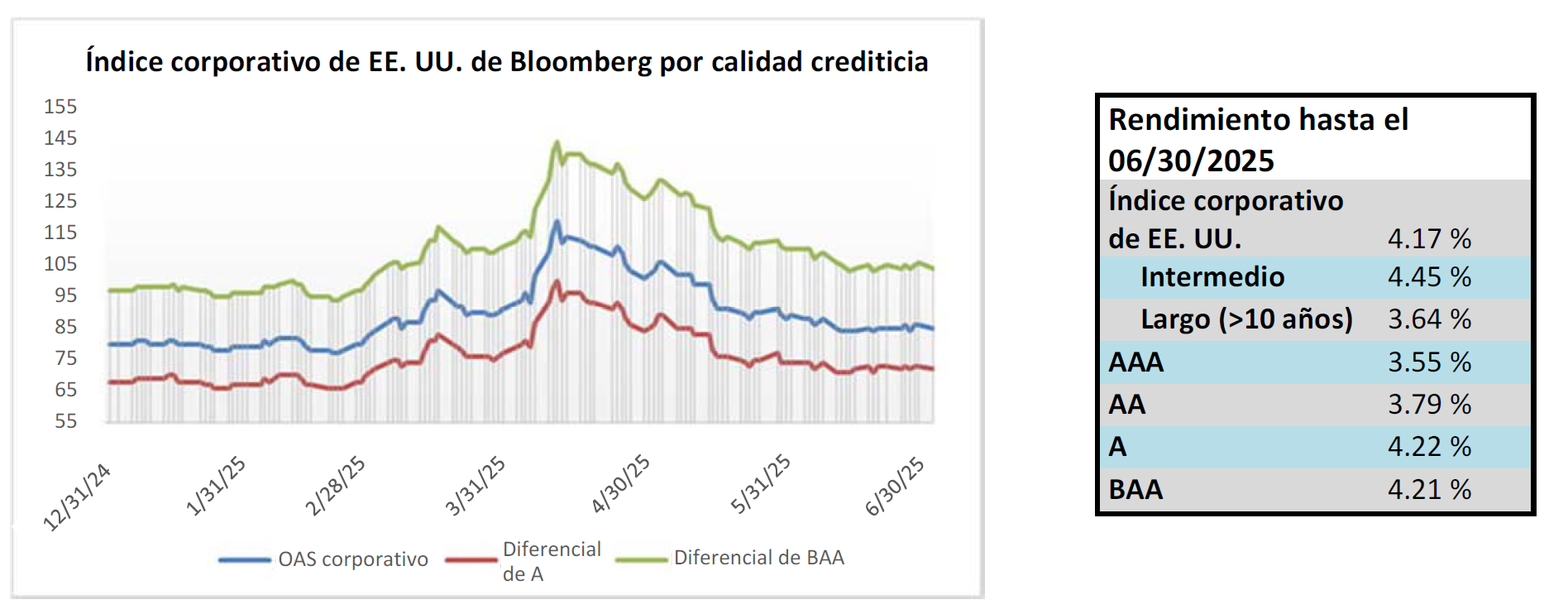

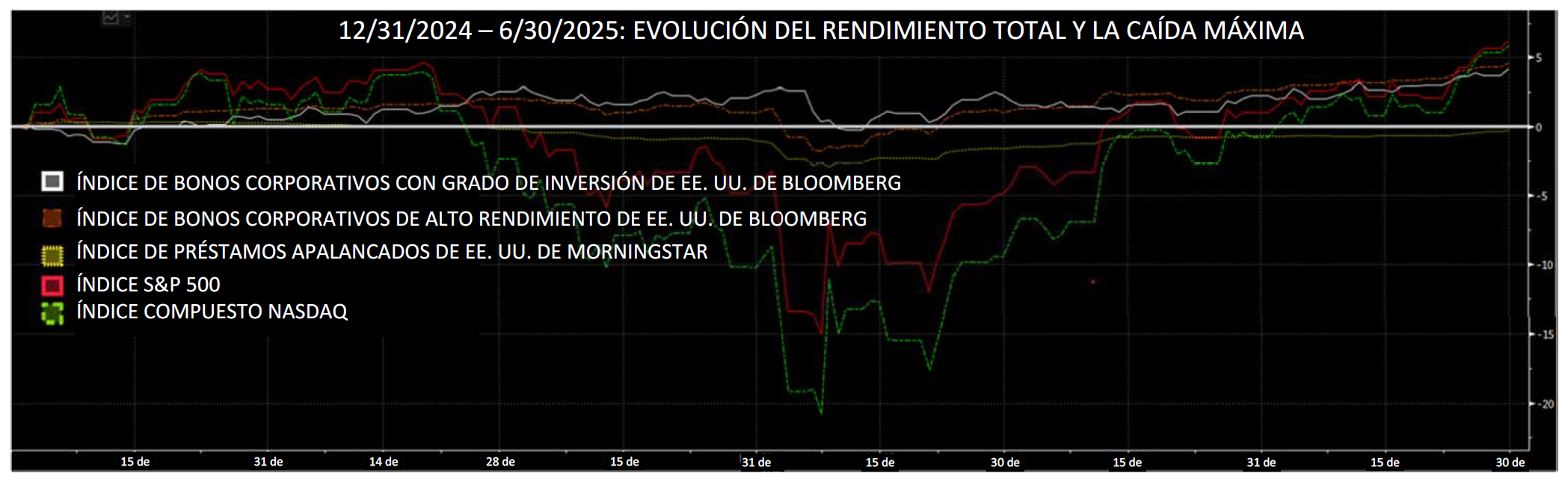

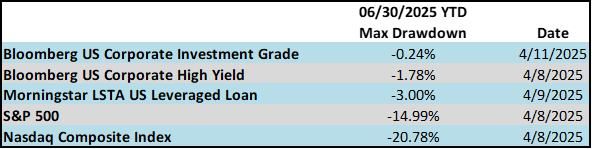

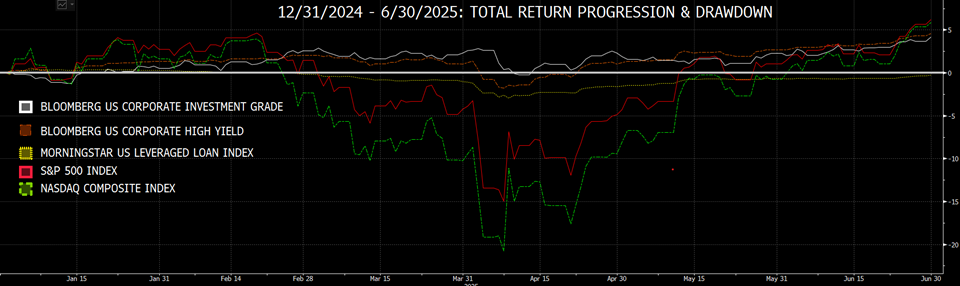

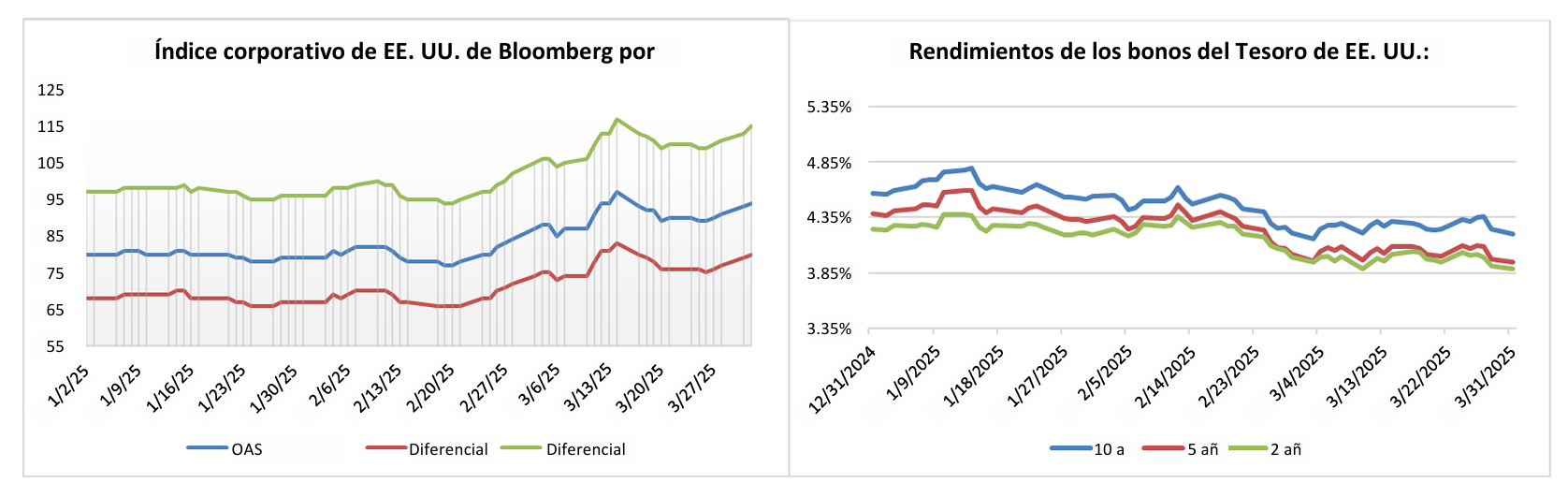

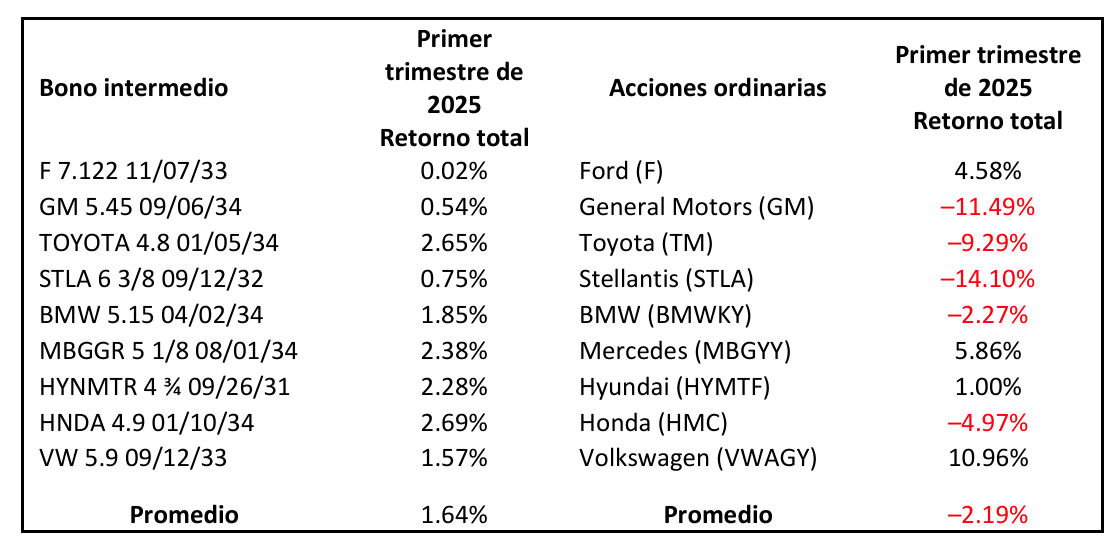

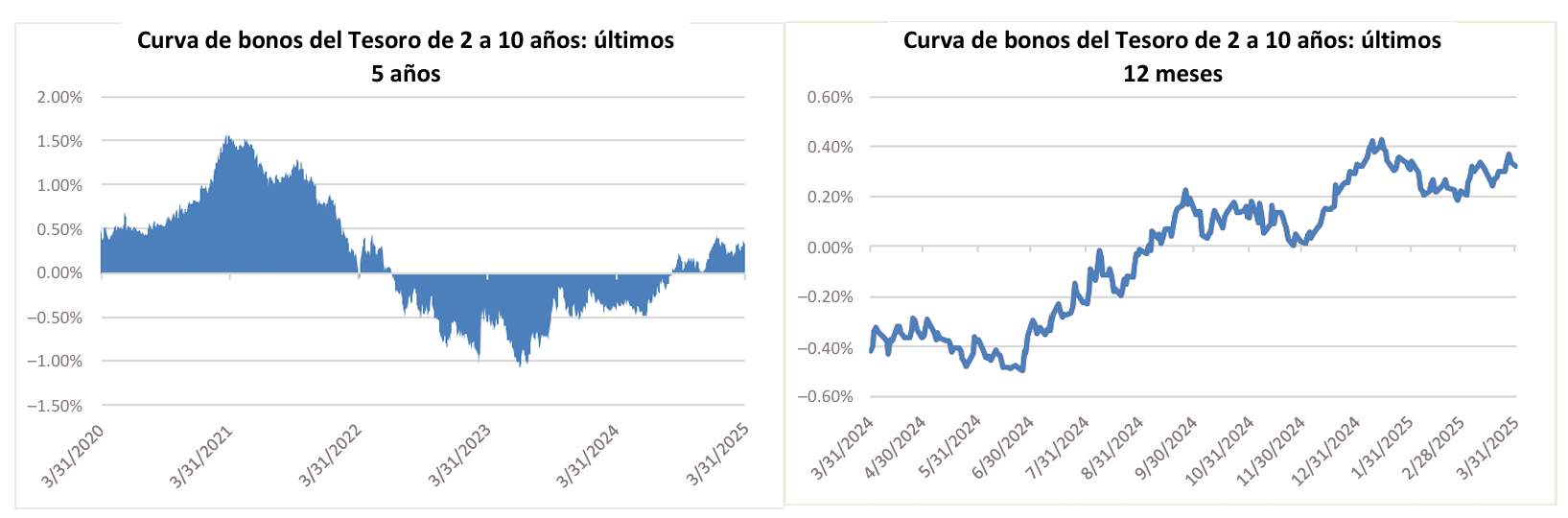

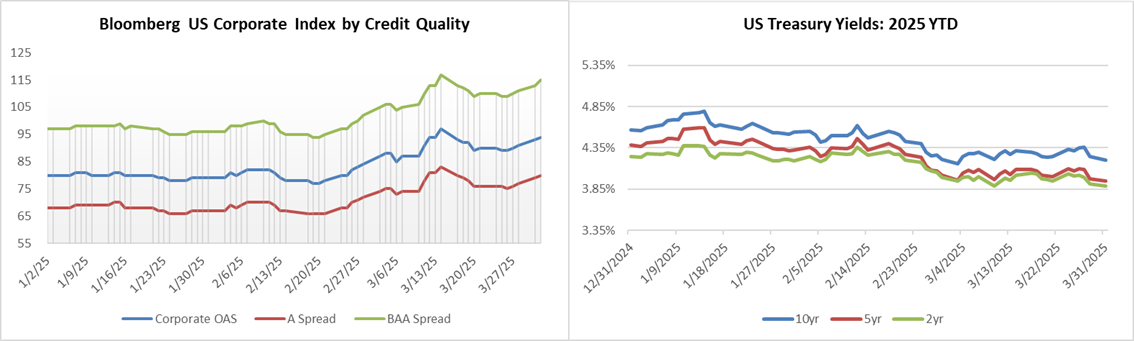

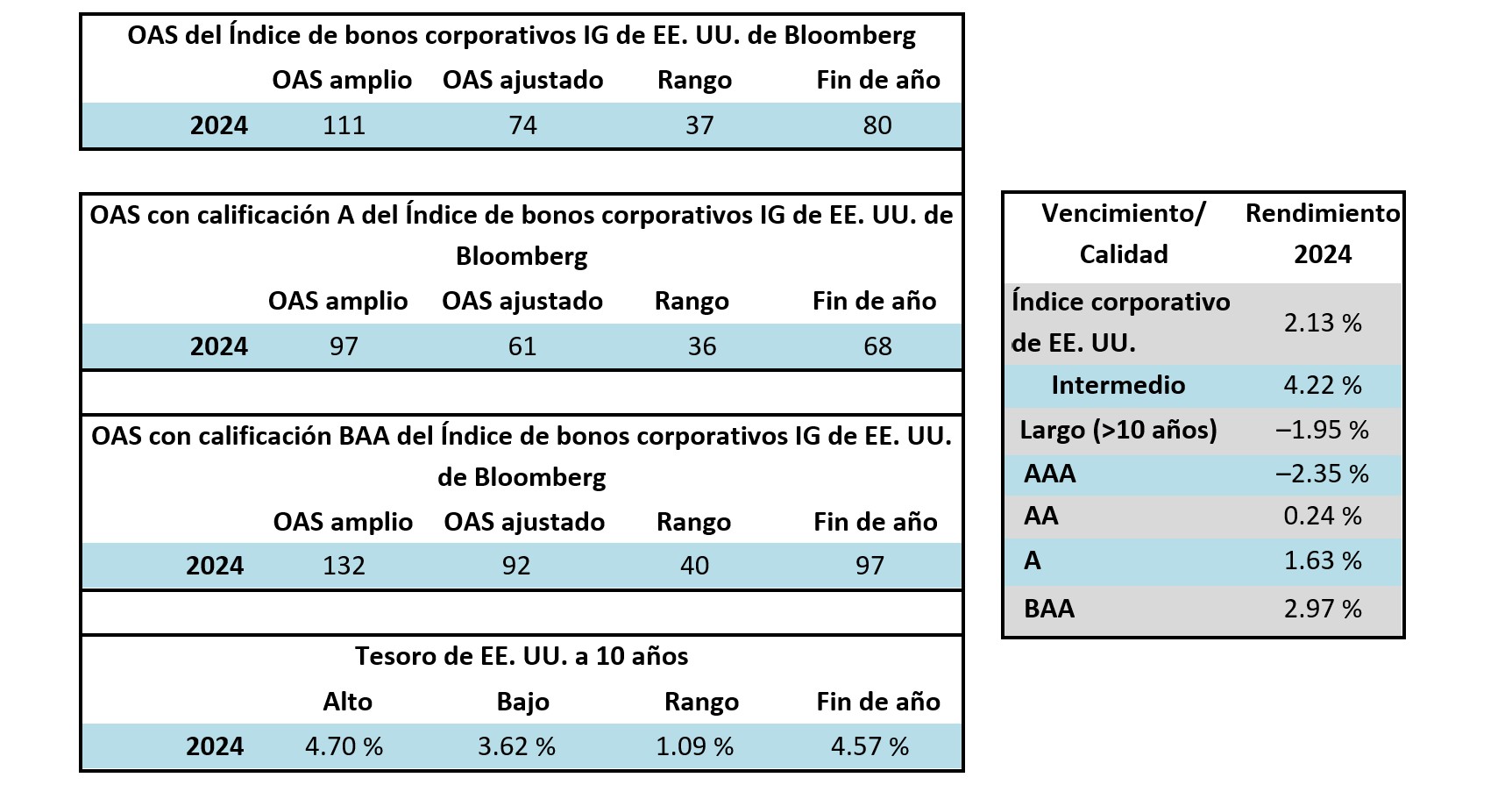

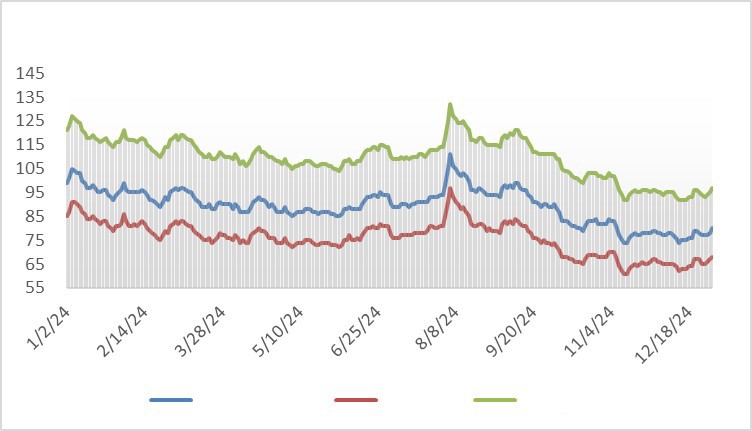

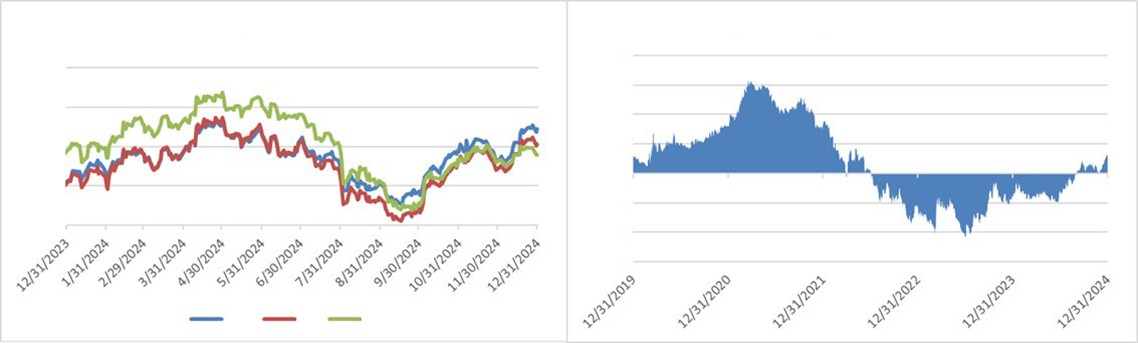

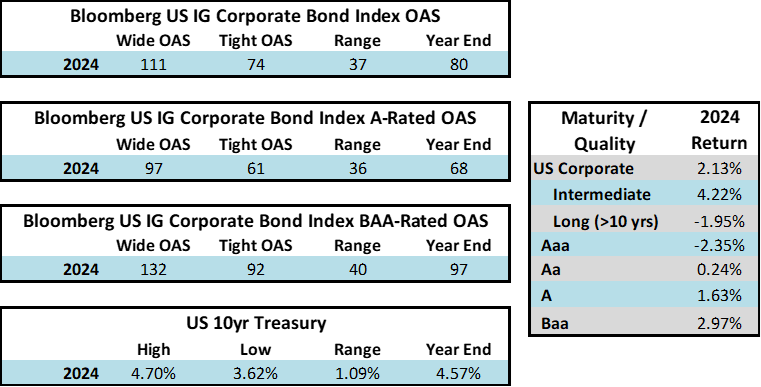

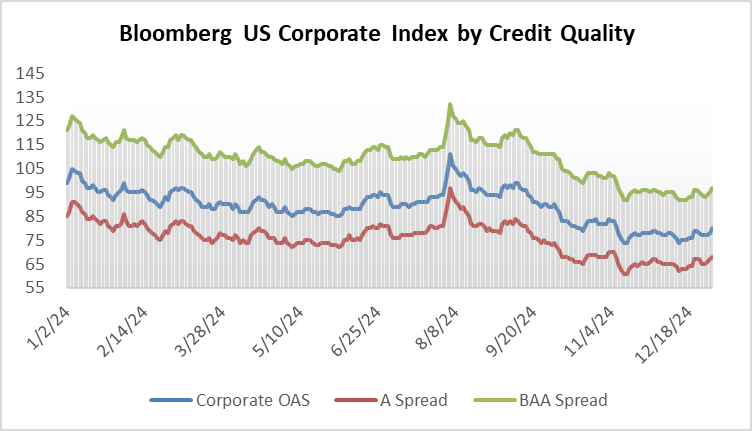

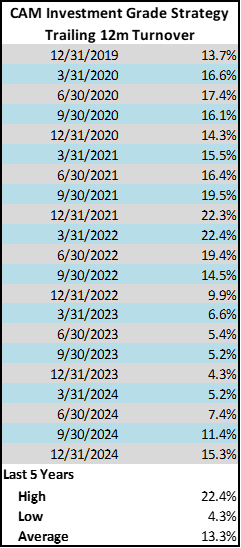

Durante 2025, el diferencial ajustado por opciones (OAS) del índice Bloomberg US Corporate Bond (el Índice) se redujo en 2 puntos básicos hasta situarse en 78, tras comenzar el año en 80. El índice OAS cerró con una amplia diferencia de 119 a principios de abril tras los aranceles del Día de la Liberación, pero el movimiento al alza fue efímero y el Índice volvió a situarse por debajo de 100 a principios de mayo. El crédito de menor calidad superó modestamente al de mayor calidad debido a los cupones cada vez más altos que se ofrecen en el mercado a medida que disminuye la calidad. El crédito a mediano plazo superó al crédito a más largo plazo, ya que los rendimientos de los bonos del Tesoro a corto y mediano plazo disminuyeron a lo largo del año.

Si analizamos las principales industrias, las tres de mejor desempeño en el índice en 2025 desde una perspectiva de rendimiento total fueron la metalúrgica y minera, la aeroespacial y de defensa, y la tabacalera. Las tres industrias con peor desempeño fueron las de medios de comunicación, entretenimiento, ocio y productos químicos. No hubo industrias con un rendimiento total negativo.

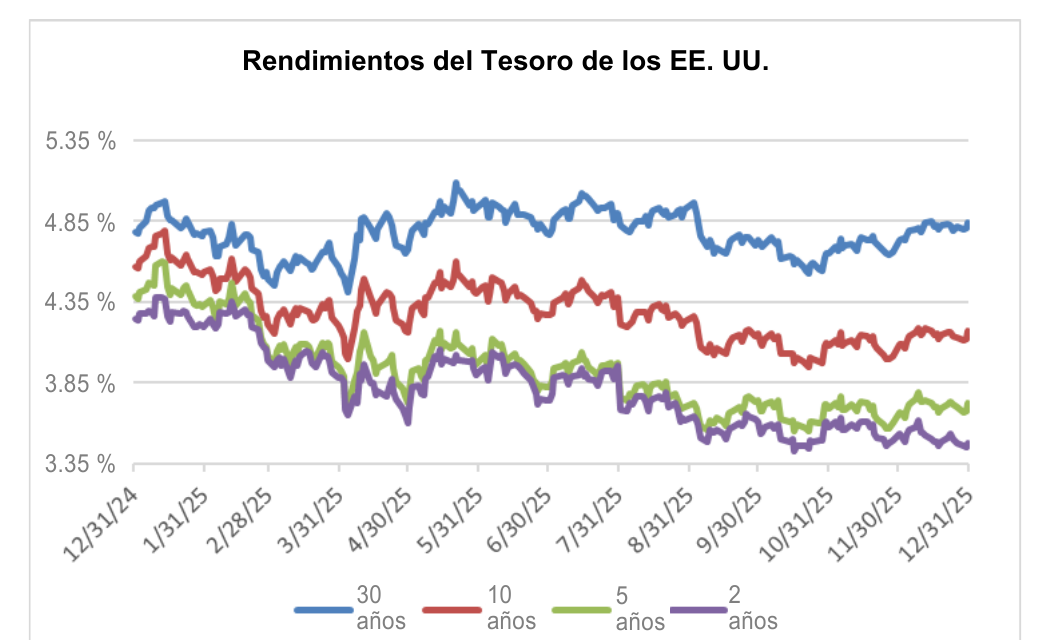

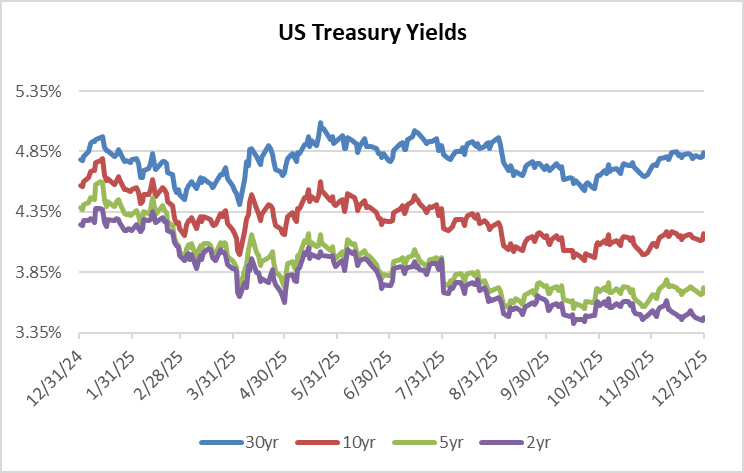

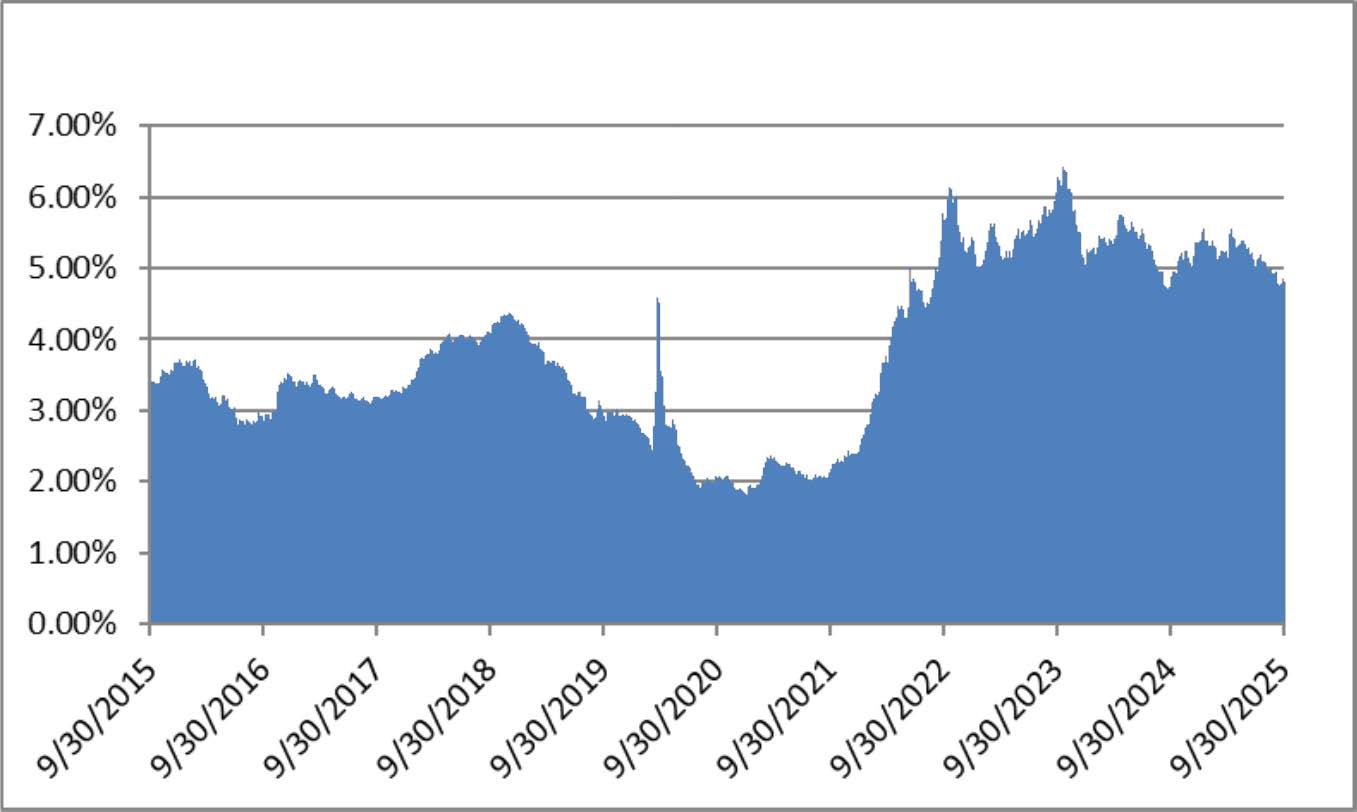

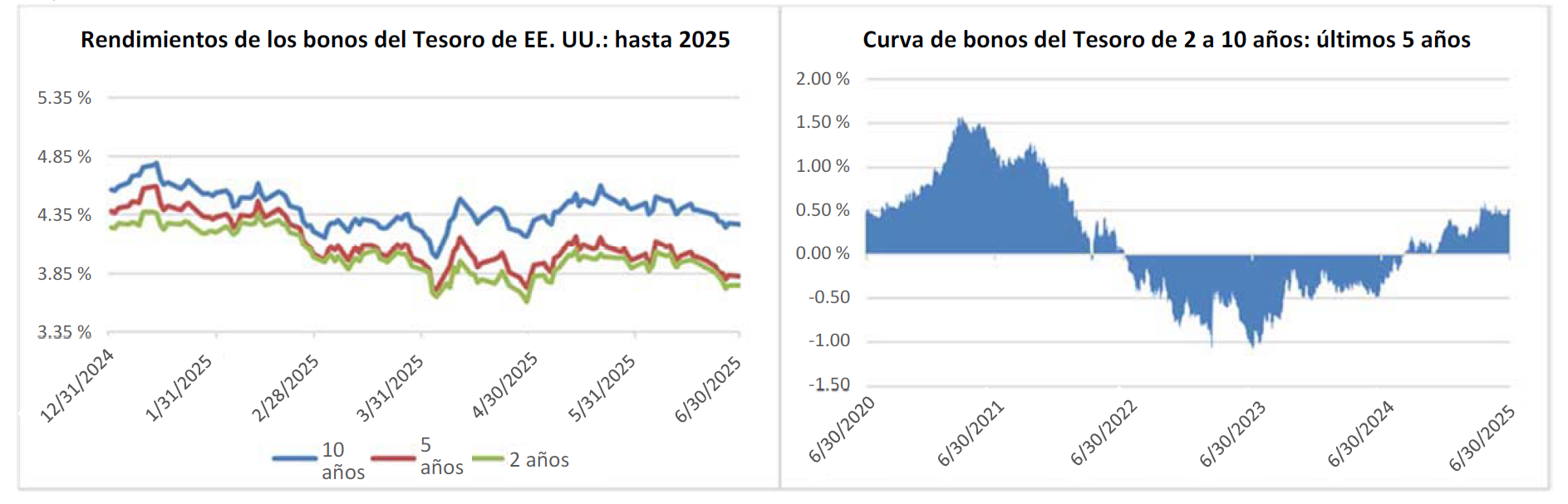

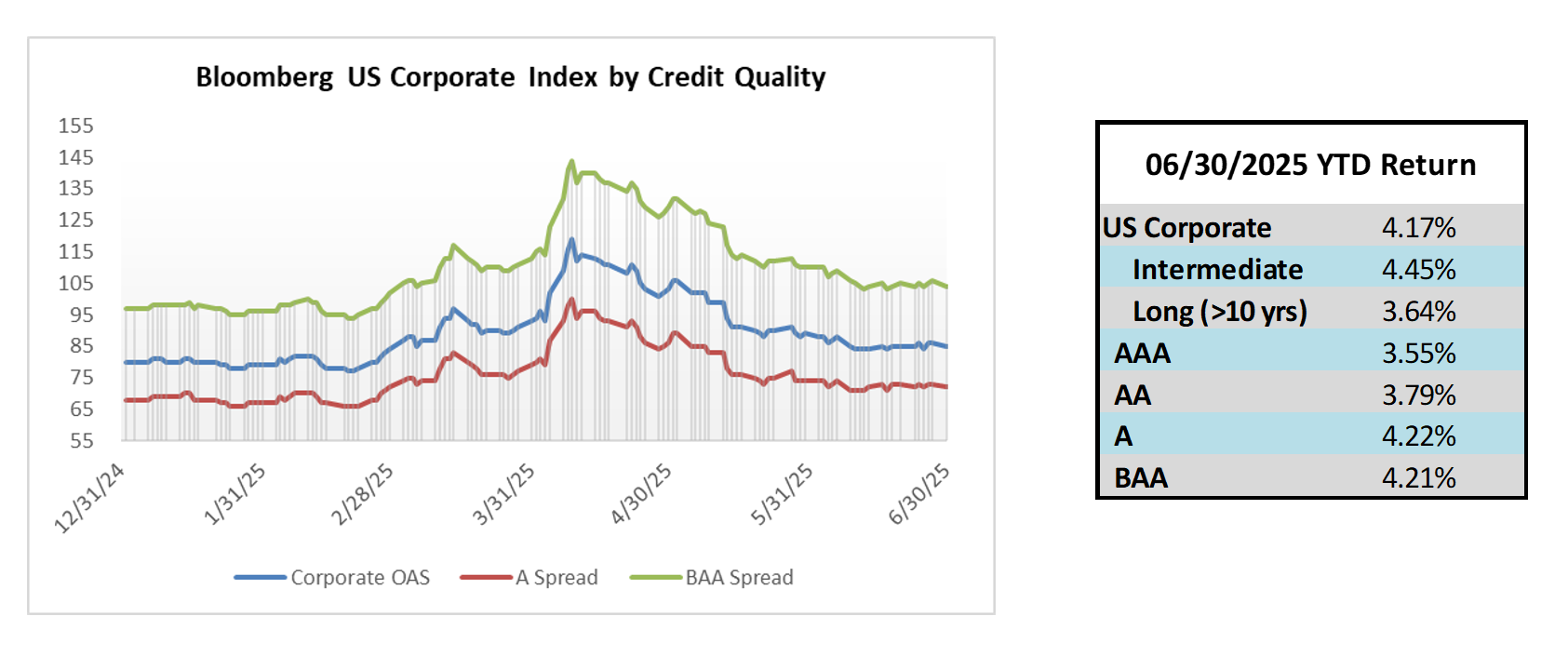

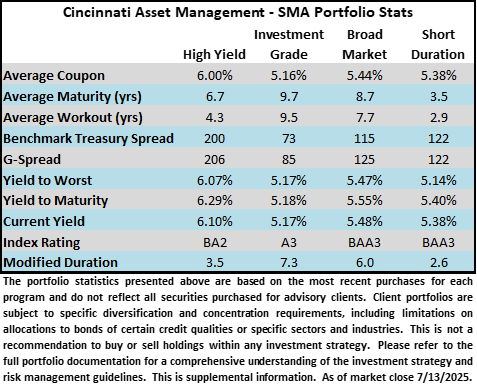

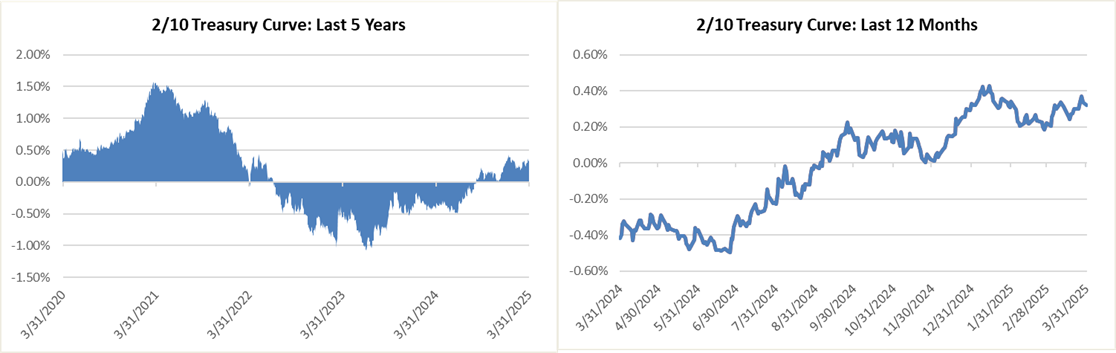

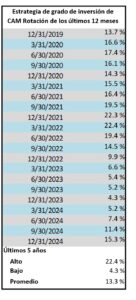

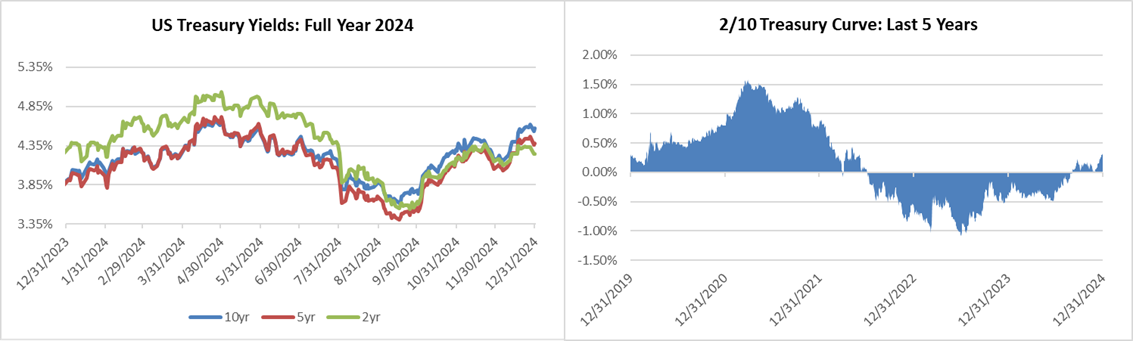

Los rendimientos más bajos de los bonos del Tesoro fueron una bendición para el rendimiento de los bonos con grado de inversión intermedio en 2025. Los bonos del Tesoro a 2, 5 y 10 años cerraron el año con una caída de 77, 66 y 40 puntos básicos, respectivamente. No sorprende que los rendimientos de los bonos del Tesoro a corto plazo disminuyeran junto con la decisión del FOMC de reducir su tasa de política en 75 puntos básicos en la segunda mitad del año. Por otro lado, los bonos del Tesoro a 30 años se mantuvieron obstinadamente elevados, y cerraron el año 6 puntos básicos por encima de donde comenzaron. Recordemos que la Estrategia de Grado de Inversión de CAM es un programa de vencimiento intermedio que no invierte en valores con vencimientos a más largo plazo ni realiza anticipaciones de tasas de interés. En nuestra opinión, es simplemente demasiado difícil predecir con precisión las tasas de interés a largo plazo, especialmente en los extremos más lejanos de la curva.

Perspectivas para el 2026

Hay varios temas importantes y preguntas directas que estamos observando a medida que pasamos la página hacia el año que comienza.

¿Quién será el próximo presidente de la Reserva Federal? El mandato de Jerome Powell como presidente expira en mayo y el presidente Trump ha dicho que podría anunciar su sustituto en enero.i Según el creador de mercado de predicciones Polymarket, es una carrera reñida entre Kevin Hassett y Kevin Warsh. Si bien ambas opciones probablemente serían aceptables para los mercados financieros, existen algunas diferencias clave. Warsh tiene más experiencia, ya que se desempeñó como gobernador de la Reserva Federal entre 2006 y 2011, mientras que Hassett es considerado más moderado y menos independiente debido a sus estrechos vínculos con el presidente Trump como asesor económico. Tampoco podemos descartar la posibilidad de que Trump nomine a alguien totalmente inesperado, lo que podría tener repercusiones en los activos de riesgo.

Estímulo monetario: ¿cuántos recortes habrá en 2026? El pronóstico medio del último gráfico de puntos de la Reserva Federal mostró una expectativa de solo un recorte de tasas de 25 puntos básicos el próximo año. Esto contrasta con las expectativas de los inversores, que estiman reducciones de la tasa de política monetaria por un valor de 58 puntos básicos antes de fin de año.ii Aquí en CAM, actualmente nos inclinamos por dos recortes de 25 puntos básicos. Aunque se supone que la Reserva Federal debe mantener su independencia, debemos reconocer la intensa presión que ejerce la Casa Blanca en favor de políticas acomodaticias, así como la capacidad del presidente para nombrar a un presidente que, en su opinión, se ajustará a su objetivo de bajar las tasas. Nos resulta difícil prever más de dos recortes debido a la magnitud del estímulo fiscal que experimentará la economía en 2026, lo que nos lleva a nuestra siguiente preocupación.

Estímulo fiscal: ¿repitiendo errores del pasado? La Ley One Big Beautiful Bill se aplica retroactivamente a las declaraciones de impuestos de 2025, por lo que su impacto se sentirá a principios de 2026. Entre las disposiciones incluidas se encuentran la exención fiscal de las propinas, la exención fiscal de las horas extras, la exención fiscal de los intereses de los préstamos para la compra de automóviles y una deducción adicional para las personas mayores. La OBBBA también aumenta el límite máximo de la deducción fiscal estatal y local e incluye un aumento permanente del crédito fiscal por hijo. Muchos otros componentes de esta legislación son demasiado exhaustivos para tratarlos aquí, pero el efecto neto es que la mayoría de los contribuyentes recibirán devoluciones fiscales significativamente mayores a principios de 2026, lo que supondrá un importante estímulo económico. Aunque en principio esto es positivo para los contribuyentes, nos preocupa el impacto que tendrá sobre la inflación, que ya ha demostrado mantenerse por encima del objetivo a largo plazo del 2 % fijado por la Reserva Federal.

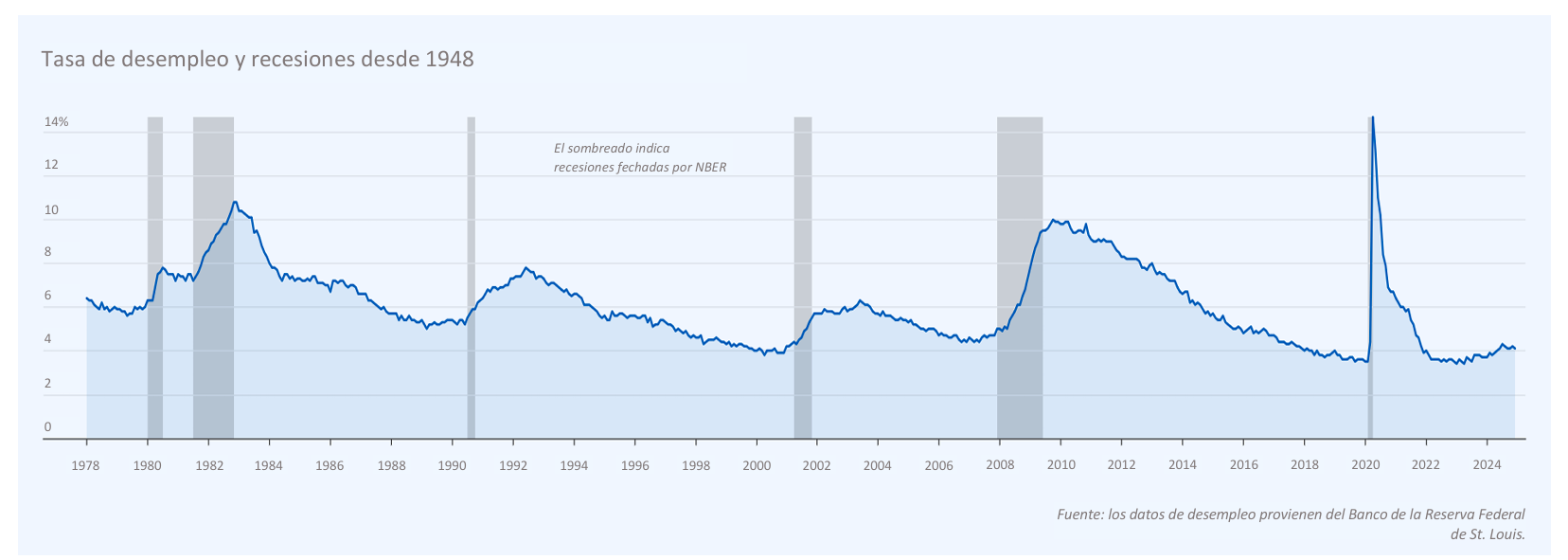

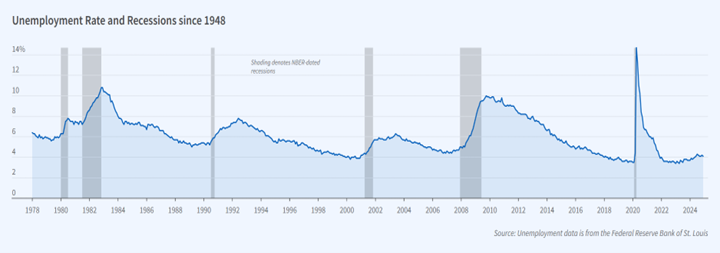

¿Seguirá deteriorándose el mercado laboral? El crecimiento mensual de la nómina se desaceleró a lo largo de 2025 y la tasa de desempleo alcanzó un máximo de cuatro años del 4.6 % en noviembre. Posteriormente, la tasa de desempleo descendió hasta el 4.4 % en diciembre, pero estuvo acompañada de un crecimiento anémico de las nóminas. Aunque el desempleo todavía es bajo según los estándares históricos, vemos pocas razones para que se repita la época de auge del mercado laboral. Se espera que el mercado laboral siga estando estancado en 2026, ya que las empresas se muestran cautelosas con sus planes de contratación debido a las presiones sobre los márgenes, la incertidumbre en torno a la política comercial y una continua disminución de trabajadores extranjeros. En nuestra opinión, un mercado laboral poco dinámico podría contribuir a atenuar algunos de los efectos del estímulo económico mencionado anteriormente.

¿Cómo afecta esto al crédito con grado de inversión?

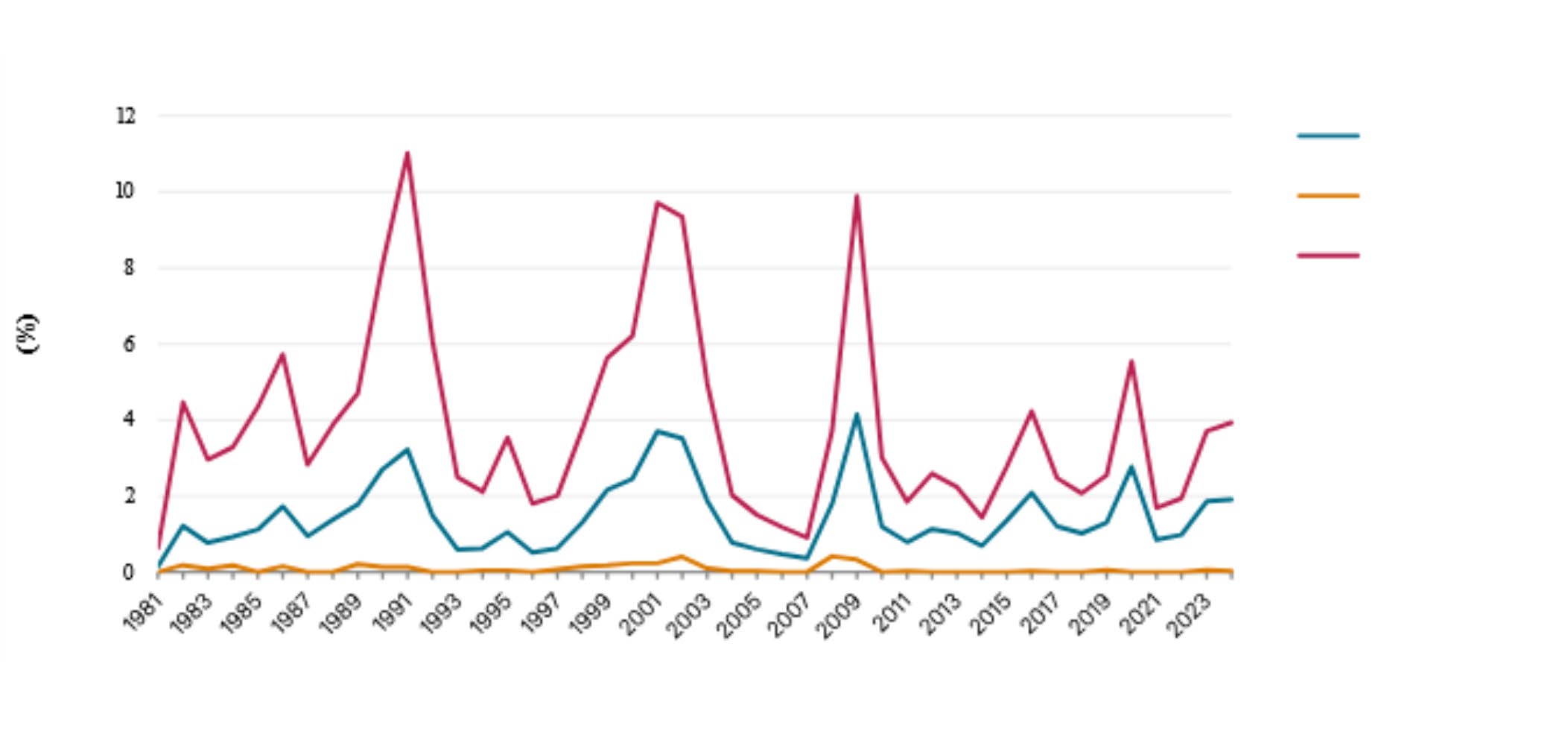

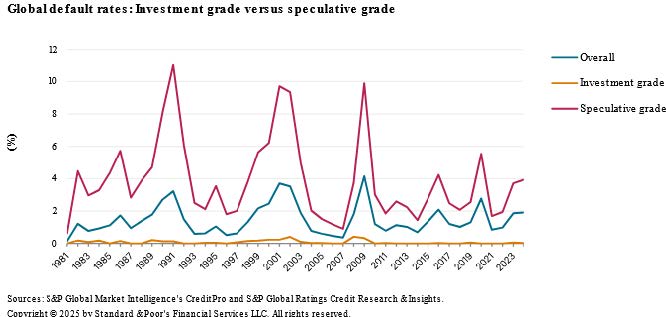

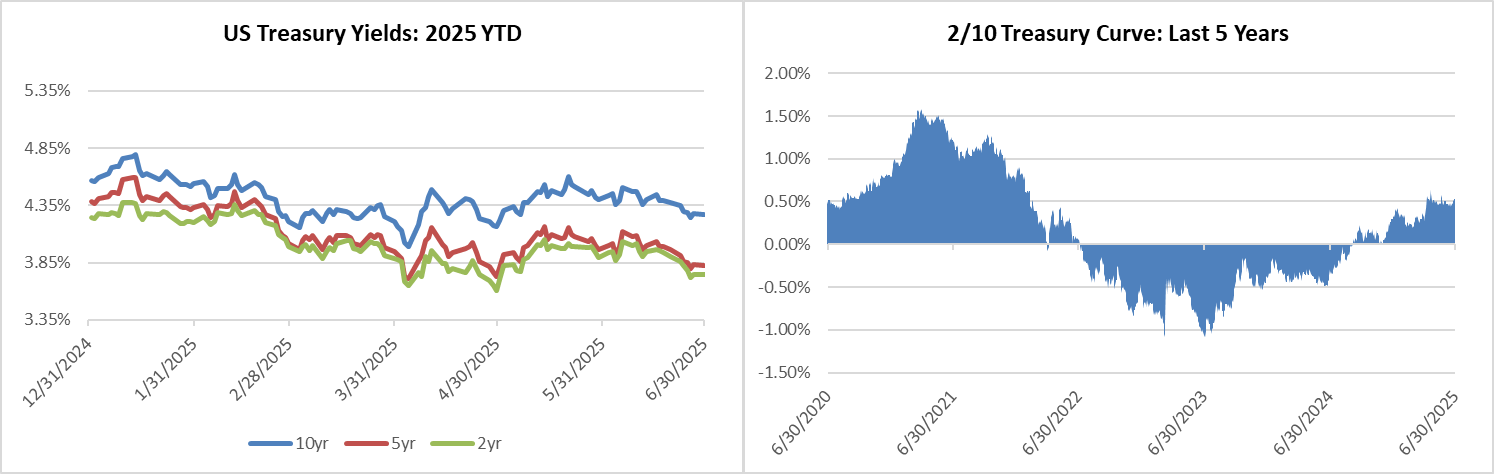

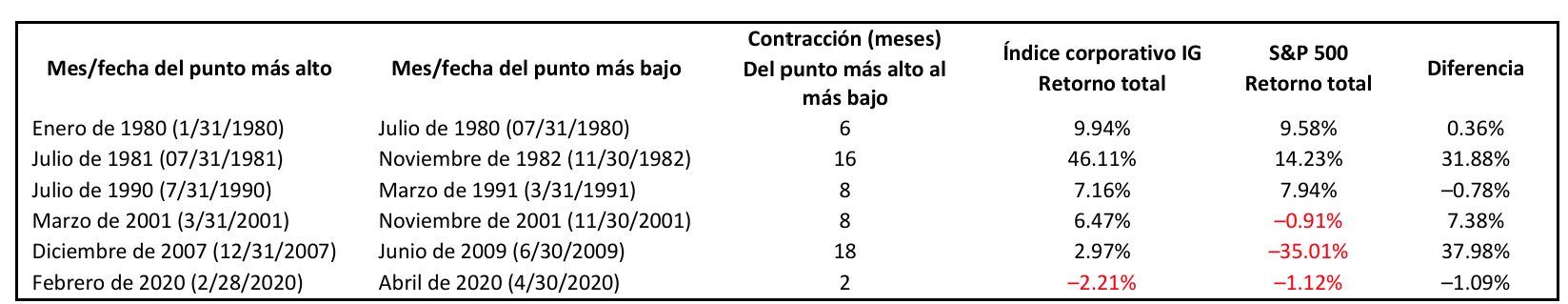

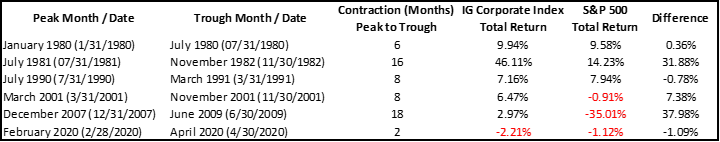

Dado el perfil de riesgo más bajo y el riesgo de incumplimiento relativamente mínimo, no esperamos que los temas mencionados anteriormente tengan un impacto significativo en los diferenciales de crédito de forma aislada. Si el mercado laboral experimentara una caída precipitada que empujara a la economía a una recesión, entonces estarían virtualmente garantizados diferenciales de crédito más amplios, pero esto también desencadenaría una medida por parte de la Reserva Federal para bajar rápidamente las tasas de interés. De manera similar, si el estímulo fiscal y/o monetario da como resultado una economía al rojo vivo y las tasas de interés suben, eso restaría algo de impulso a los rendimientos totales con grado de inversión, pero cabría esperar que los diferenciales se redujeran aún más en un escenario de auge económico, lo que compensaría en parte el impacto negativo del aumento de las tasas. Nos sentimos cómodos con los rendimientos totales disponibles en el mercado, ya que proporcionan un margen de seguridad. Existen múltiples caminos para lograr rendimientos totales sólidos para la clase de activos de grado de inversión en el próximo año, independientemente de la gran cantidad de resultados económicos. Hay varias cuestiones específicas del mercado de grado de inversión que nos gustaría destacar.

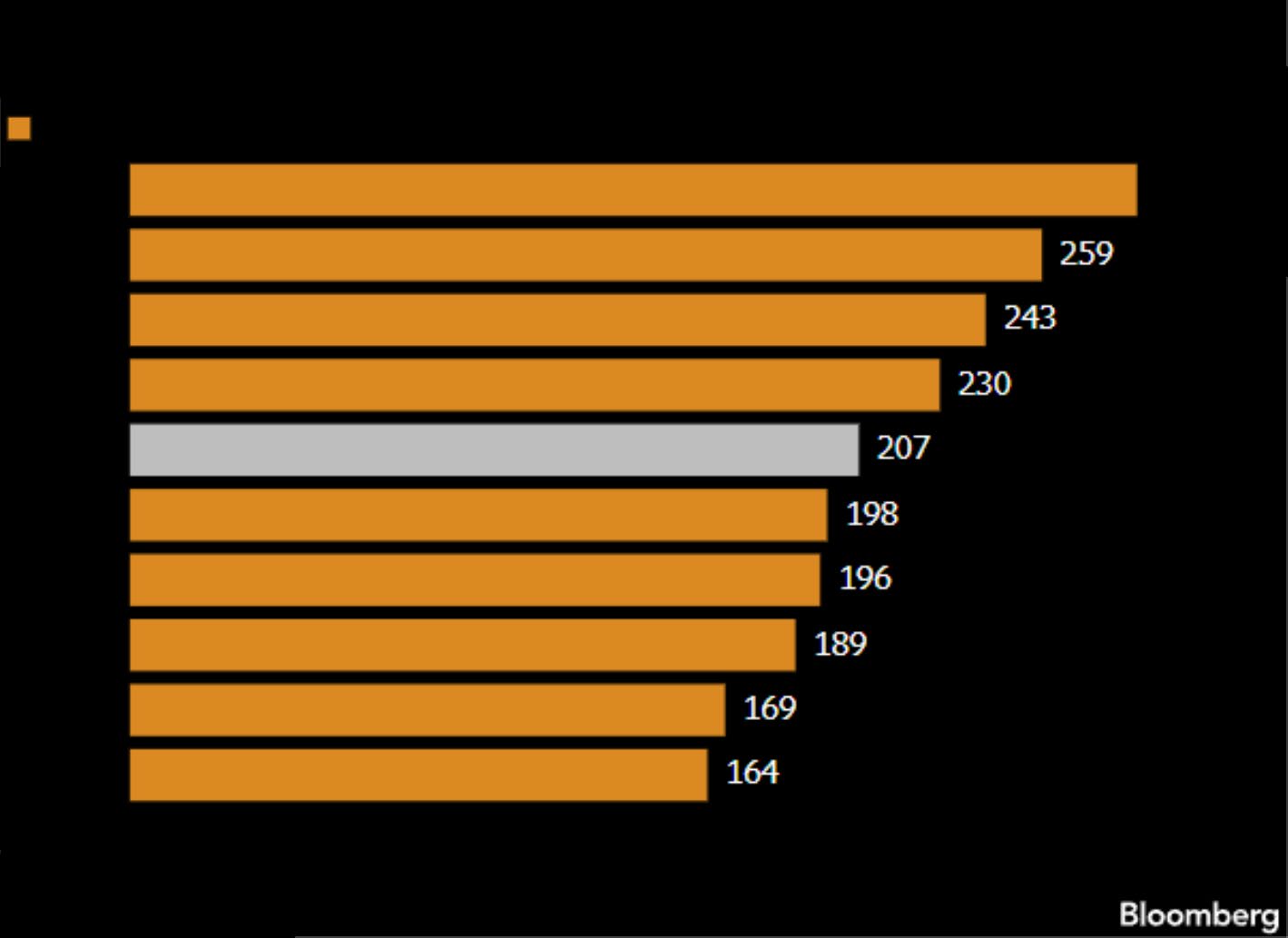

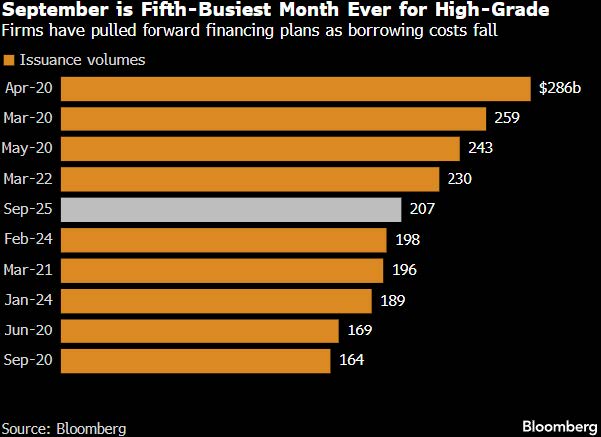

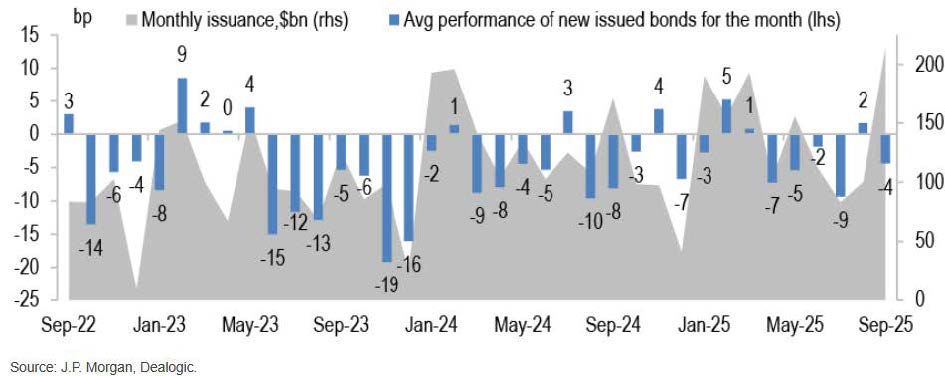

Todo es cuestión de la oferta. 2025 fue el segundo año de mayor actividad registrado en términos de volumen del mercado primario (1.58 billones de dólares), solo superado por 2020 (1.75 billones de dólares), el último de los cuales fue impulsado por tasas de interés extraordinariamente bajas y préstamos inducidos por la COVID frente a la incertidumbre económica. Se proyecta que 2026 será el año de mayor actividad hasta el momento, con los sindicatos (los bancos que suscriben nuevas emisiones) proyectando una oferta de nuevos bonos de entre 1.8 y 2.25 billones de dólares.iii De hecho, enero ya ha comenzado con fuerza, con 90 200 millones de dólares de deuda con grado de inversión emitidos en la primera semana completa del año, lo que la convierte en la cuarta semana más activa de todos los tiempos.iv Hay tres factores que impulsan la avalancha de emisiones. En primer lugar, los hiperescaladores (META, GOOGL, AMZN, MSFT, ORCL) han aumentado el gasto de capital en la carrera por situarse a la vanguardia de la inteligencia artificial. Varias de estas empresas recaudaron más de 20 000 millones de dólares en nueva deuda durante 2025, y se prevé que la cifra aumente en 2026 y años posteriores. En segundo lugar, la actividad de fusiones y adquisiciones aumentó a finales de año y el entorno para la realización de acuerdos sigue siendo atractivo en 2026 debido a la financiación accesible y a un entorno regulatorio más relajado. Las fusiones y adquisiciones siempre son muy difíciles de predecir, pero solo se necesitan dos o tres operaciones importantes para que la situación cambie significativamente, y el volumen de las operaciones ha ido creciendo. Por último, los inversores crediticios se han mostrado más que dispuestos a conceder préstamos, ya que la demanda se ha mantenido fuerte y las entradas en esta clase de activos han sido sólidas. Esta es quizás la pieza más importante del rompecabezas. Esperamos que los posibles emisores de deuda “vendan cuando puedan”, siempre y cuando los participantes del mercado estén dispuestos a comprar a un precio razonable. Las empresas de alta escalabilidad y las compañías que participan en fusiones y adquisiciones a gran escala tienen una variedad de opciones para acceder a capital fuera de los mercados públicos de inversión en valores, incluidas la emisión de acciones, el crédito privado, los préstamos respaldados por activos y los préstamos. Es esta opcionalidad la que nos lleva a creer que la oferta no abrumará los mercados de crédito IG en 2026, ya que los prestatarios recurrirán a otras opciones si la emisión de deuda pública se vuelve prohibitivamente cara. Vimos este comportamiento por parte de META cuando emitió un instrumento de crédito privado por valor de 27 000 millones de dólares en octubre para financiar un proyecto de centro de datos a gran escala en Luisiana.

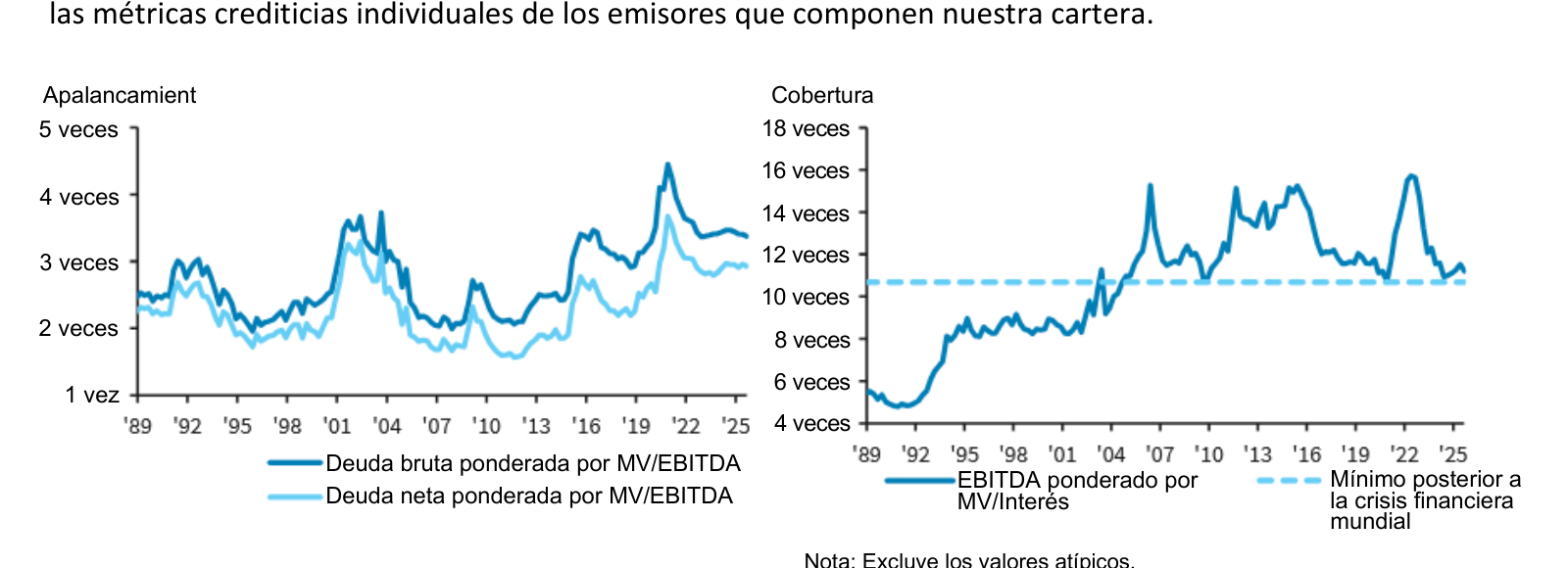

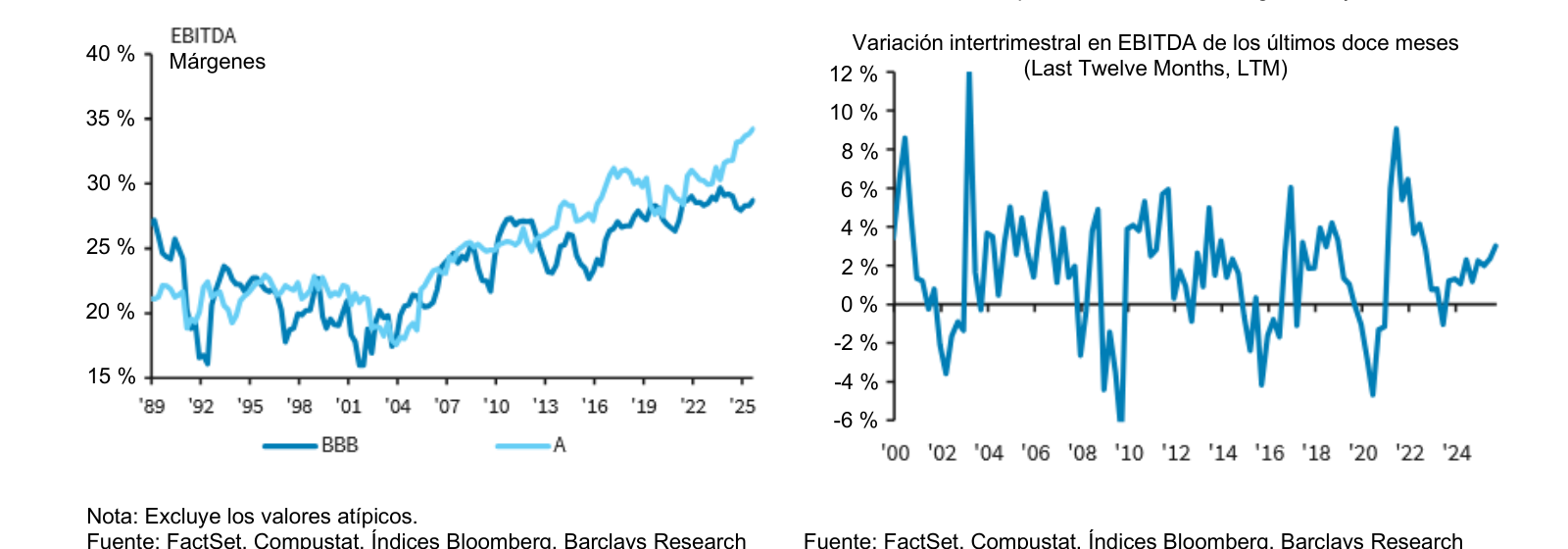

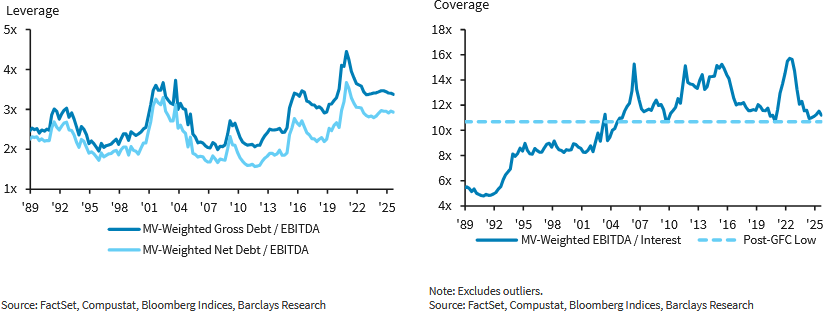

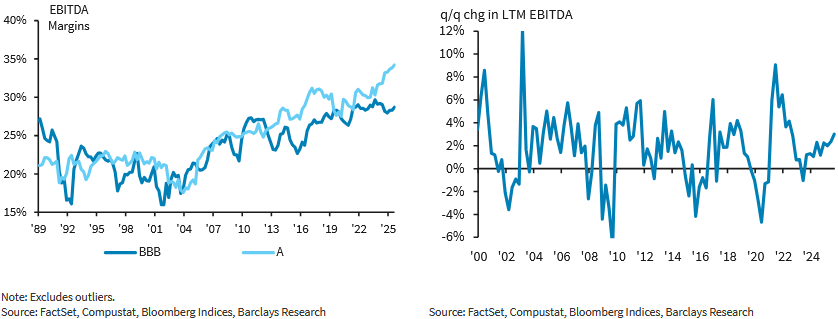

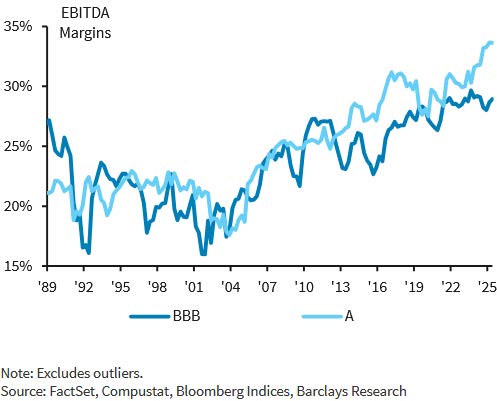

Los fundamentos son estables, pero el riesgo idiosincrásico está aumentando. Los indicadores crediticios máximos han quedado claramente atrás, pero la calidad crediticia fundamental del mercado de IG en general sigue siendo muy sólida. El sector bancario está a la vanguardia en términos de salud crediticia. El apalancamiento no financiero es elevado en relación con 2019, pero es significativamente menor que en 2021, mientras que la cobertura de intereses ha tendido a disminuir para la misma cohorte. En el lado positivo, el EBITDA siguió creciendo y los márgenes de EBITDA alcanzaron otro máximo histórico al final del tercer trimestre, liderados por créditos de gran capitalización y alta calificación.v Lo que se pierde en estas cifras son los datos cualitativos que hemos observado recientemente en el mercado. Nuestra experiencia nos dice que el riesgo único en el mercado de IG ha ido aumentando en los últimos trimestres para determinadas industrias y créditos específicos. Los gestores exitosos deberán centrarse en crear carteras bien diversificadas y evitar a los prestatarios problemáticos. Nos sentimos cómodos abordando estos riesgos como gestores que se centran en las métricas crediticias individuales de los emisores que componen nuestra cartera.

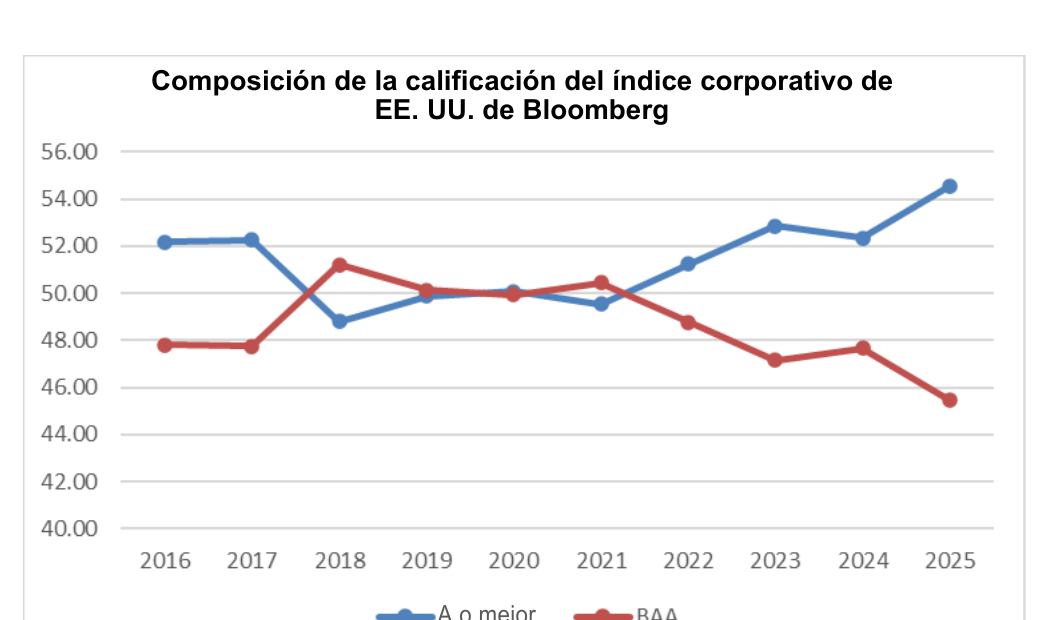

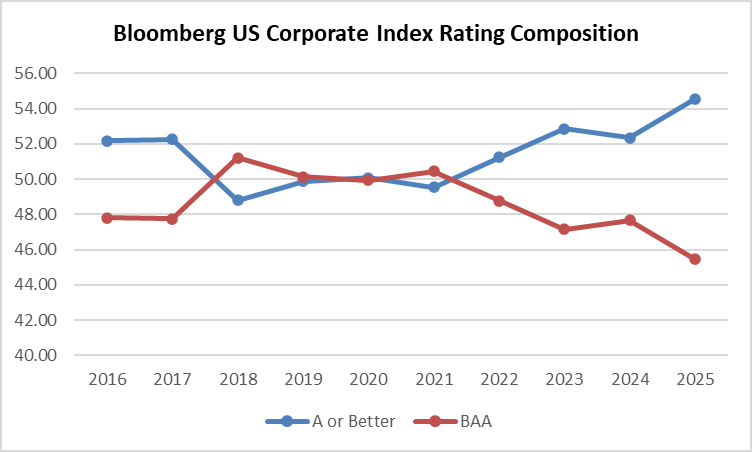

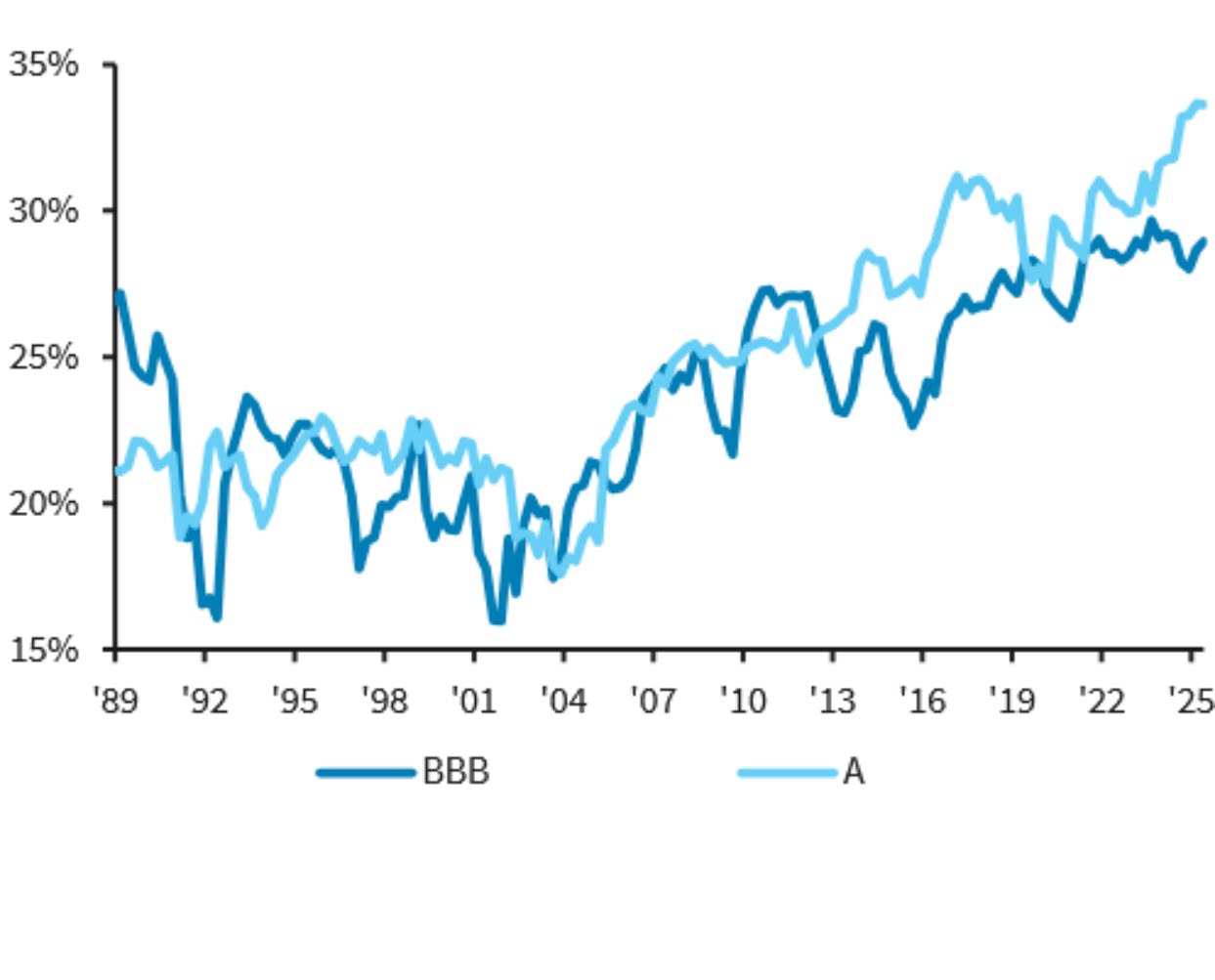

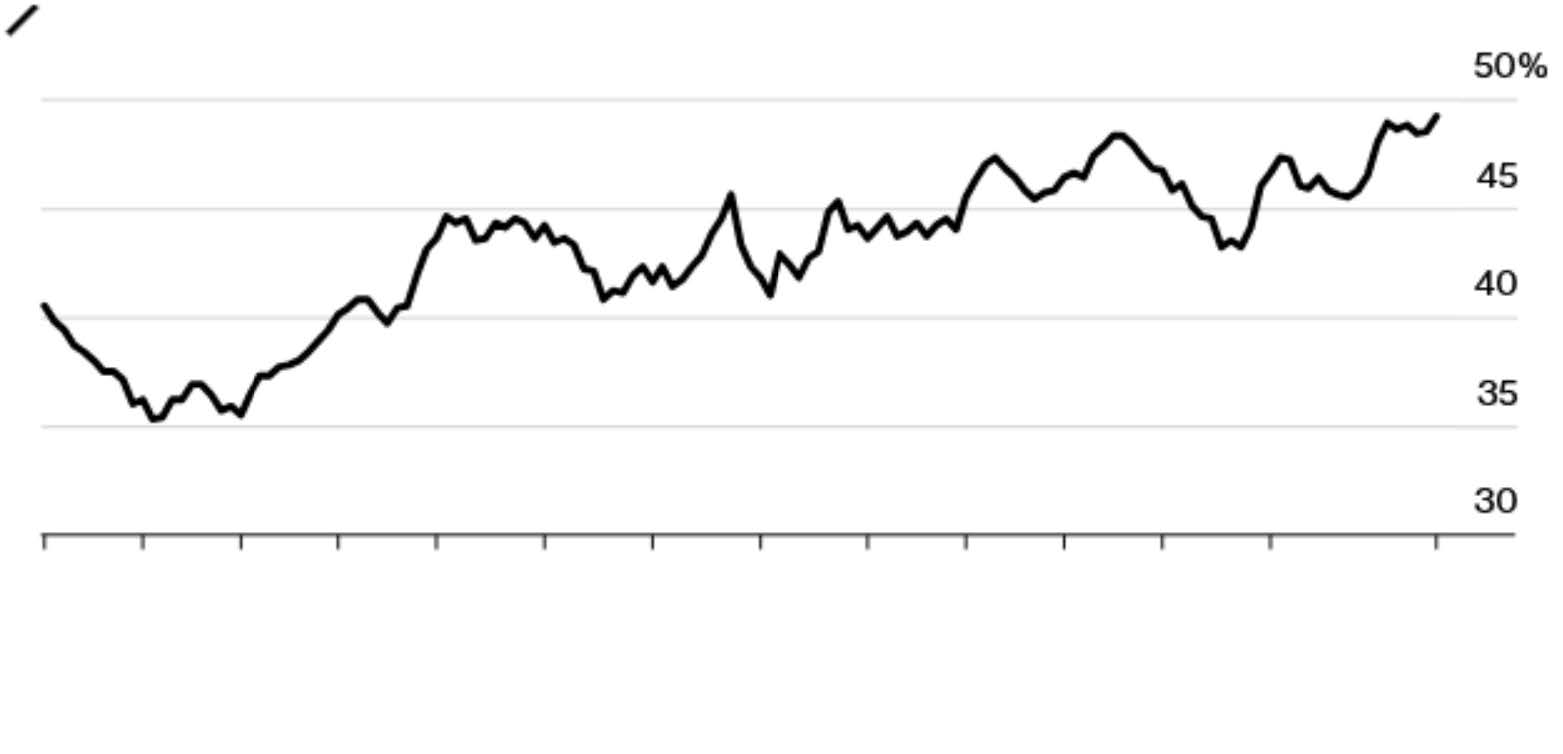

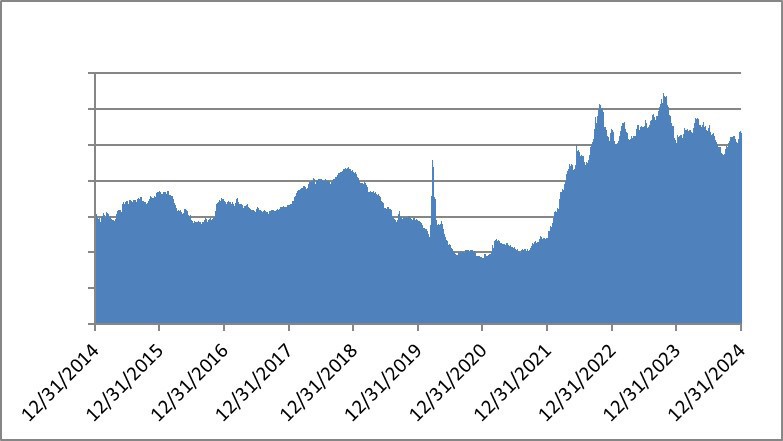

La calidad del crédito está aumentando. A pesar de que los indicadores crediticios están por debajo de sus niveles máximos, la calidad del universo de grado de inversión ha aumentado en los últimos años. La composición BAA del índice alcanzó un máximo del 51.21 % a finales de 2018, pero esta cifra había caído al 45.77 % a finales del año pasado.

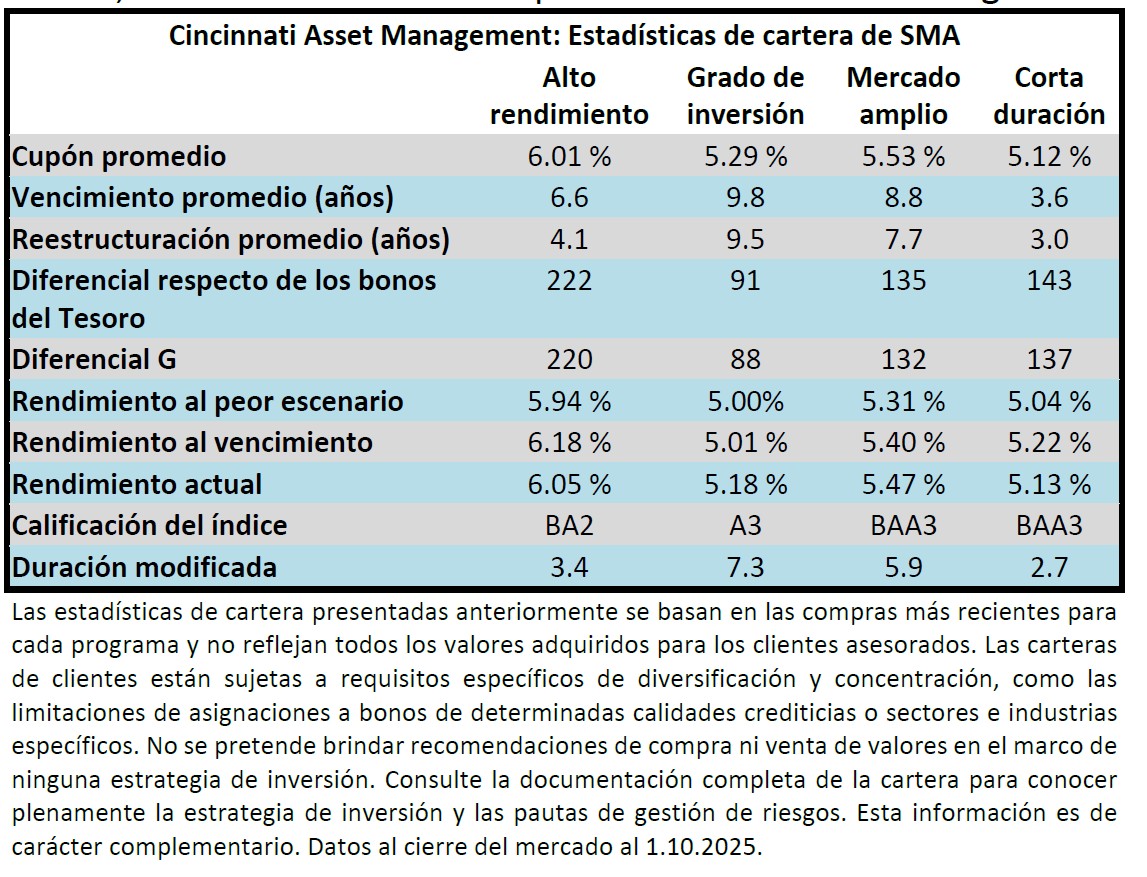

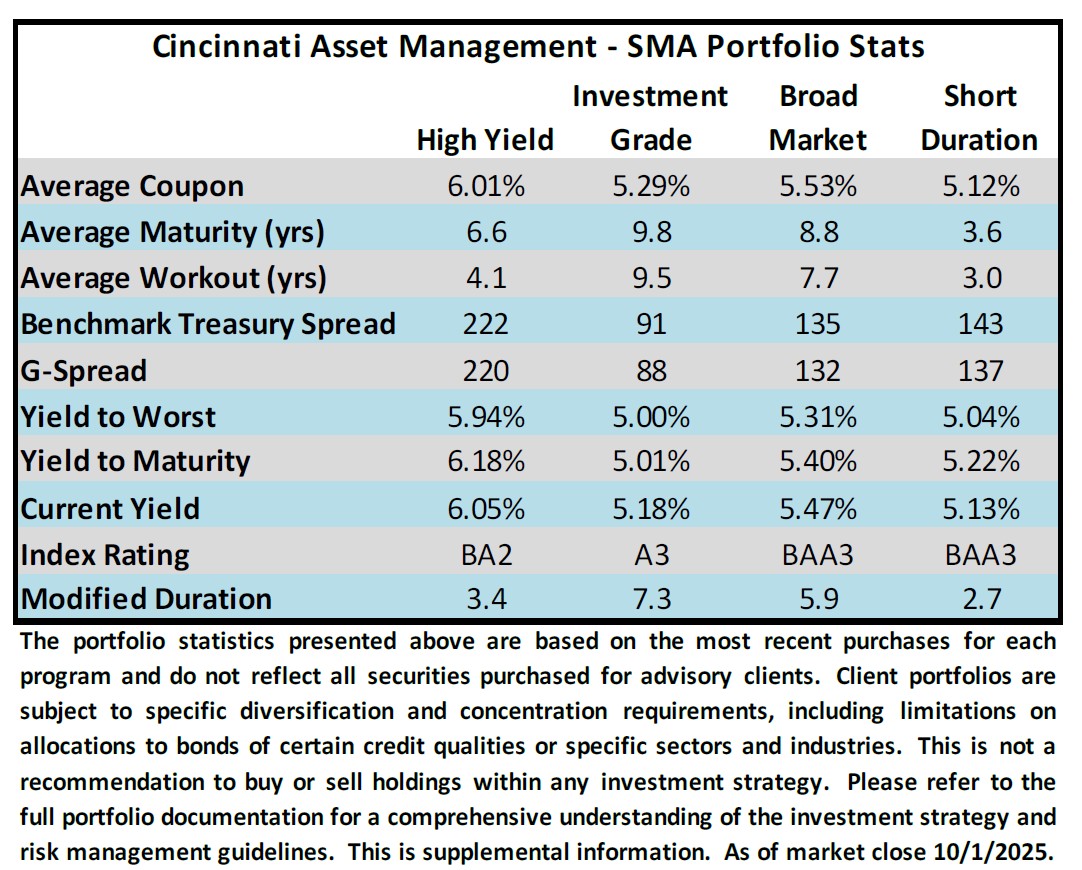

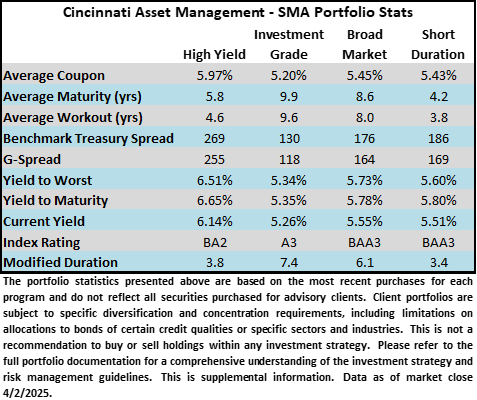

No solo existe una tendencia hacia emisiones de mayor calidad, con empresas con calificación A o superior que representan el 58 % de las emisiones en los últimos años, sino que también se registró un número récord de mejoras de calificación de BAA a A simple en 2025, mientras que las rebajas de calificación alcanzaron un mínimo histórico.vi Esperamos que la calidad del índice pueda seguir aumentando durante los próximos años si los planes de gasto de capital en inteligencia artificial de alta escalabilidad altamente calificados se concretan. Recordemos que el Programa de Grado de Inversión de CAM tiene una ponderación estructuralmente inferior al crédito con calificación BAA, ya que buscamos limitar la exposición de la cartera a una ponderación del 30 % en las partes más riesgosas del mercado de IG.

El camino por delante

A medida que avanzamos en el calendario, nos volvemos cautelosos, pero no necesariamente temerosos. Los diferenciales de crédito son estrechos, al igual que a principios de 2025, y los rendimientos no son tan elevados como hace 12 meses, pero son lo suficientemente altos como para proporcionar un margen de seguridad. A medida que el ciclo crediticio ha ido madurando, el mercado se ha ido orientando cada vez más hacia un entorno de “selección de créditos”, en el que se premia a los gestores por evitar errores. Seguiremos centrándonos en los aspectos prácticos del trabajo crediticio y posicionaremos la cartera lo mejor posible para generar retornos atractivos ajustados al riesgo.

Esperamos que su año haya comenzado de manera excelente y esperamos continuar conversando con usted a lo largo de 2026.

Esta información solo tiene el propósito de dar a conocer las estrategias de inversión identificadas por Cincinnati Asset Management. Las opiniones y estimaciones ofrecidas están basadas en nuestro criterio y están sujetas a cambios sin previo aviso, al igual que las declaraciones sobre las tendencias del mercado financiero, que dependen de las condiciones actuales del mercado. Este material no tiene como objetivo ser una oferta ni una solicitud para comprar, mantener ni vender instrumentos financieros. El rendimiento pasado no es garantía de resultados futuros. El rendimiento bruto de la tarifa de asesoramiento no refleja la deducción de las tarifas de asesoramiento de inversión. Nuestras tarifas de asesoramiento se comunican en el Formulario ADV Parte 2A. En general, las cuentas administradas mediante programas de firmas de corretaje incluyen tarifas adicionales. Los retornos se calculan mensualmente en dólares estadounidenses e incluyen la reinversión de dividendos e intereses. El Índice no está administrado y no considera las tarifas de la cuenta, los gastos y los costos de transacción. Los rendimientos de los índices y los datos relacionados, como los rendimientos y los diferenciales, se presentan con fines comparativos y se basan en información generalmente disponible al público, proveniente de fuentes que se consideran confiables. No se hace ninguna afirmación sobre su precisión o integridad.

La información suministrada en este informe no debe considerarse una recomendación para comprar o vender ningún valor en particular. Los distintos tipos de inversiones implican distintos grados de riesgo y no puede garantizarse que cualquier inversión específica sea adecuada o rentable para la cartera de un cliente. Las inversiones de renta fija tienen distintos grados de riesgo crediticio, riesgo de tasa de interés, riesgo de incumplimiento y riesgo de prepago y extensión. En general, los precios de los bonos suben cuando las tasas de interés bajan y viceversa. Este efecto suele ser más pronunciado en el caso de los valores a largo plazo. No hay garantía de que los valores que se tratan en este documento hayan permanecido o permanecerán en la cartera de una cuenta en el momento en que reciba este informe o que los valores vendidos no se hayan vuelto a comprar. Los valores analizados no representan la cartera completa de una cuenta y, en conjunto, pueden representar solo un pequeño porcentaje de las tenencias de cartera de una cuenta. No debe suponerse que las transacciones de valores o participaciones analizadas fueron rentables o demostrarán serlo, o que las decisiones de inversión que tomemos en el futuro serán rentables o igualarán el rendimiento de la inversión de los valores examinados en este documento. Si se lo solicita, Cincinnati Asset Management proporcionará una lista de todas las recomendaciones de valores realizadas durante el último año.

En nuestro sitio web se encuentran disponibles las divulgaciones adicionales sobre los riesgos materiales y los posibles beneficios de invertir en bonos corporativos: https://www.cambonds.com/disclosure-statements/

i Bloomberg, 29 de diciembre de 2025, “Trump afirma que aún podría despedir a Powell ante la inminente elección del presidente de la Reserva Federal”

ii Bloomberg, 8 de enero de 2026, “Probabilidad de la tasa de interés mundial”

iii Bloomberg, 2 de enero de 2026, “Se prevé un inicio masivo de ventas de bonos con grado de inversión en enero”

iv Bloomberg, 8 de enero de 2026, “EMISIÓN DE BONOS DEL GOBIERNO DE EE. UU.: la semana supera los 90 000 millones de dólares, ya que tres emisiones recaudarán 1750 millones el jueves”

v Barclays, 15 de diciembre de 2025, “Actualización del tercer trimestre de 2025: sin indicios de preocupación”

vi Barclays, 7 de noviembre de 2025, “Todos a bordo del tren de la mejora de la calificación de BBB”