COMENTARIO DEL CUARTO TRIMESTRE

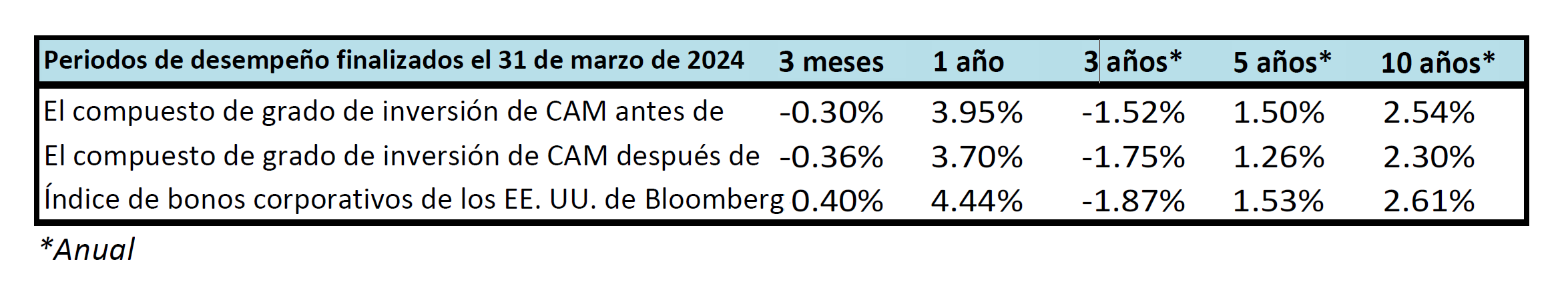

En el primer trimestre del año se produjo una demanda entusiasta de los inversores por bonos corporativos con grado de inversión y diferenciales de crédito más ajustados. El desempeño de los diferenciales se vio contrarrestado por los rendimientos de los bonos del Tesoro, que subieron a lo largo del trimestre a medida que los datos económicos y los mensajes de la Reserva Federal dejaron cada vez más claro que esta sería más deliberada con los recortes de tasas de lo que el mercado había anticipado a principios de 2024. En conjunto, fue un trimestre modestamente negativo en términos de rentabilidad total para el crédito de grado de inversión, pero se trata de una clase de activo que se presta mejor a una visión a más largo plazo. Creemos que el entorno actual presenta una oportunidad. Los elevados rendimientos de los bonos del Tesoro y los sólidos indicadores crediticios en todo el universo de IG tienen el potencial de generar retornos atractivos ajustados al riesgo para los inversores en crédito de IG en un horizonte temporal más largo.

Resumen del primer trimestre

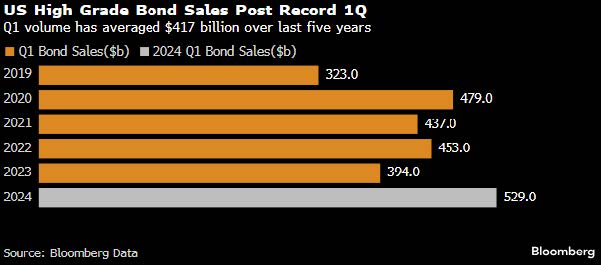

El diferencial ajustado por opciones (Option Adjusted Spread, OAS) en el índice de bonos corporativos de los EE. UU. de Bloomberg abrió el año en 99 y brevemente se negoció más ampliamente durante los primeros 7 días hábiles del año antes de que el estado de ánimo mejorara hasta el punto de que nunca volvería a cotizar barato en su nivel de apertura durante el primer trimestre. El índice cotizó tan ajustado como 88 cerca de finales de marzo, su nivel más estrecho desde noviembre de 2021, antes de terminar el trimestre con un OEA de 90. Quizás el aspecto más sorprendente de este movimiento hacia diferenciales más ajustados es que se produjo en medio de una avalancha récord de oferta de nuevas emisiones, cuando los prestatarios imprimieron $529 mil millones de dólares en nueva deuda corporativa con calificación IG durante el trimestre.

A veces, una gran cantidad de nuevas emisiones en un breve periodo puede tener el efecto de aumentar los diferenciales de crédito a medida que los inversores venden sus participaciones existentes para dejar espacio para asignaciones de nuevas emisiones. Por ejemplo, en 2020 y 2022, cuando la oferta de nuevas emisiones en el primer trimestre superó los $450 millones de dólares, estuvo acompañada de un aumento significativo de los diferenciales de crédito; sin embargo, ese no fue el caso en 2024, ya que la demanda de los inversores fue sólida y los flujos de fondos de IG fueron sólidamente positivos, lo que respaldó diferenciales más ajustados y un mercado sólido para nuevas emisiones.

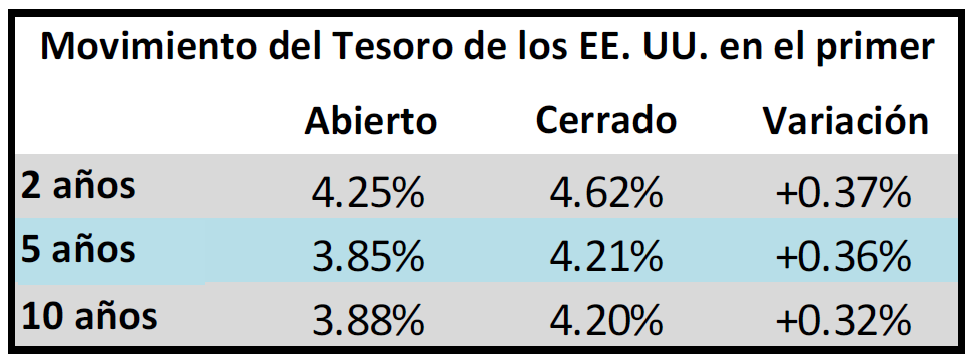

Pasando a los rendimientos de los bonos del Tesoro, fueron más altos en todos los ámbitos en el primer periodo del año, lo que minó algo de impulso de los rendimientos totales.

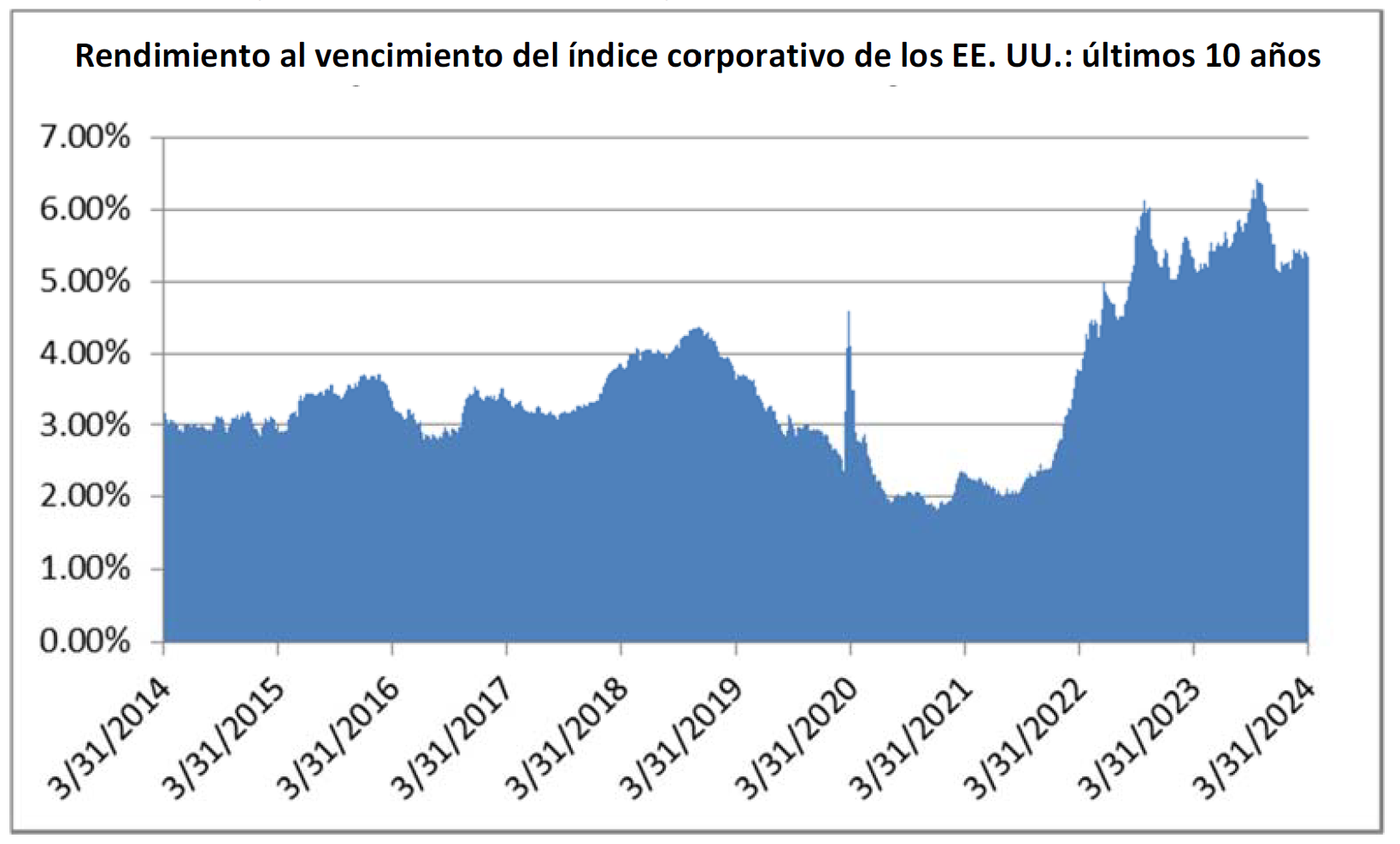

Aunque no nos gusta que las tasas suban debido a los obstáculos a corto plazo que esto crea para el rendimiento, creemos que los rendimientos más altos presentan una oportunidad para que los inversores sean compensados por asumir riesgos de duración intermedia. Los rendimientos siguen siendo elevados en relación con el pasado reciente: el rendimiento al vencimiento (Yield To Maturity, YTM) del índice corporativo cerró el primer trimestre en 5.30 %, 180 puntos básicos por encima de su YTM promedio de 3.50 % en los últimos 10 años.

El mercado luchó, pero la Reserva Federal siempre gana

En nuestro comentario de enero escribimos que creíamos que el listón era alto para los recortes de tasas a corto plazo y nuestra opinión sigue siendo la misma. A principios de año, los futuros sobre fondos de la Reserva Federal implicaban siete recortes de tasas de 25 puntos básicos en 2024 para un total del 1.751. Los inversores especularon que el primer recorte se produciría en la reunión de marzo y un recorte adicional en cada reunión posterior (el Comité Federal de Mercado Abierto [Federal Open Market Committee, FOMC] celebra 8 reuniones periódicas al año)2. Esto es lo que estaban descontando los futuros de tasas de interés a principios de enero, a pesar de que en diciembre la Reserva Federal publicó su “Resumen de Proyecciones Económicas” (Summary of Economic Projections, SEP), que incluía el gráfico de puntos que mostraba solo un 0.75 % de recortes de tasas en 2024. Para ser justos, la Reserva Federal tiene cierta responsabilidad por la exuberancia del mercado en enero gracias a su mensaje moderado tras la reunión del FOMC de diciembre.

A medida que avanzaba el primer trimestre, el mercado poco a poco empezó a aceptar la idea de que la Reserva Federal podría actuar con cautela y reducir su tasa de política con más cautela de lo esperado. Como hace cada tres meses, la Reserva Federal emitió un SEP actualizado en su reunión de marzo de 2024, que fue ligeramente más agresivo que el de diciembre, pero aun así mostró recortes de tasas del 0.75 % en 2024. Al final del primer trimestre, los futuros de fondos de la Reserva Federal reflejaron el gráfico de puntos más reciente de marzo, lo que implica una probabilidad del 56.9 % de un recorte en la reunión de junio, con 2 recortes adicionales a seguir en las reuniones de septiembre y diciembre3. En nuestra opinión, esta es una visión mucho más realista de lo que es probable que ocurra. Sin algún tipo de impacto exógeno, o en ausencia de datos que muestren que la economía se está desacelerando de manera significativa, esperamos que la Reserva Federal sea paciente mientras busca aliviar su política restrictiva. Aunque no es nuestro escenario base, creemos que existe una posibilidad razonable de que la Reserva Federal no haga ningún recorte en 2024. Creemos que el resultado más probable es que la Reserva Federal aplique uno o dos recortes de 25 puntos básicos en la segunda mitad del año. La Reserva Federal se enfrenta a un dilema difícil: no puede actuar demasiado rápido ante una economía estadounidense resiliente que sigue creando empleos; pero cuanto más tiempo mantenga las tasas en niveles elevados, mayor será la probabilidad de que la economía caiga en algún tipo de recesión. Tenemos un alto grado de convicción de que a la Reserva Federal le gustaría mucho reducir la tasa de política tan pronto como sea posible, pero no confiamos en que los datos le permitan hacerlo. Por lo tanto, creemos que es más probable que se produzca una recesión modesta antes de finales de 2025 que se deba a una versión ampliada de una política monetaria de “más alto durante más tiempo”.

Valor de la gestión activa

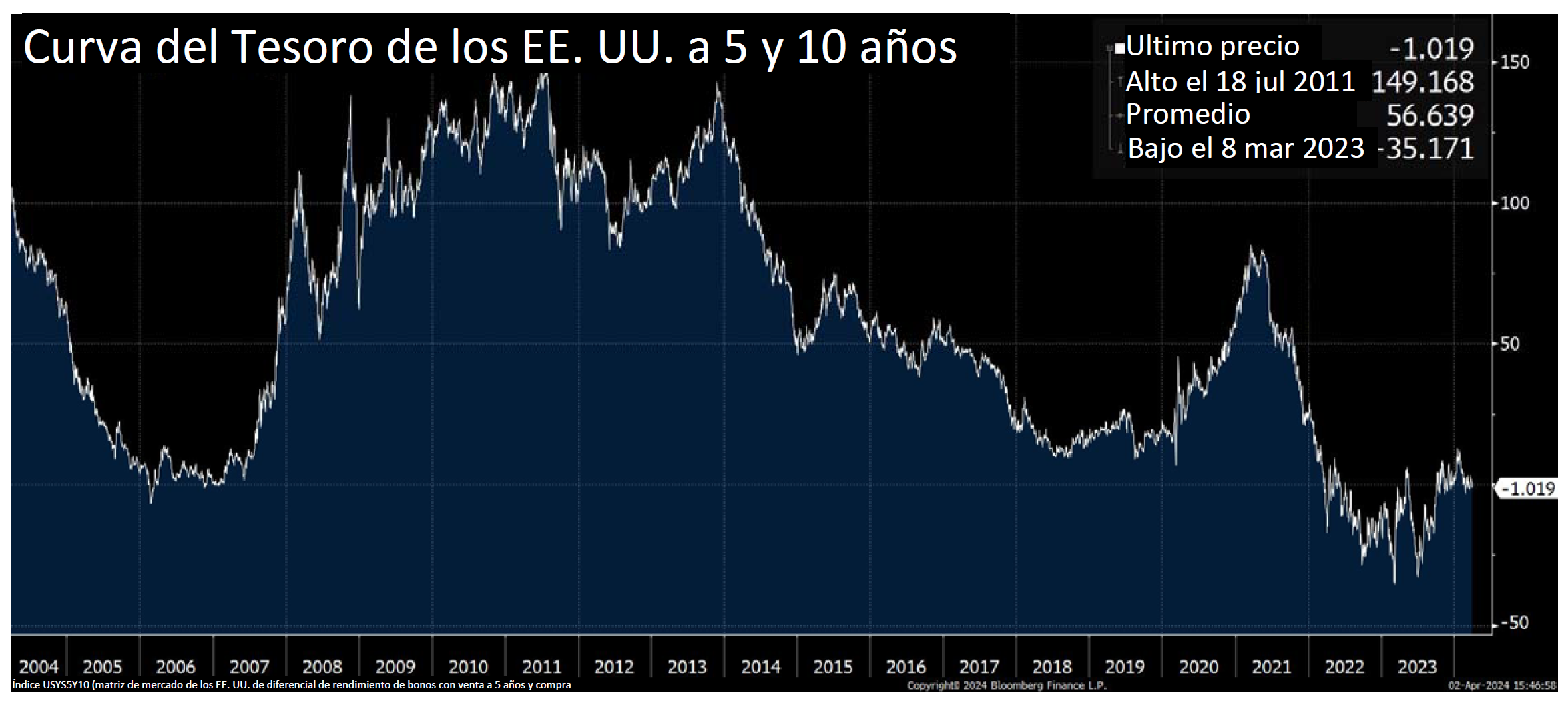

Creemos que una Reserva Federal que esté sesgada hacia la reducción de su tasa de interés oficial es positiva para nuestra estrategia. Somos un gestor intermedio y la mayor parte de nuestra cartera está posicionada en bonos con vencimiento entre 5 y 10 años. Nuestro caso base es el siguiente escenario: la tasa de los fondos de la Reserva Federal disminuye con el tiempo, mientras que los bonos del Tesoro con vencimientos entre 2 y 5 años disminuyen en conjunto; al mismo tiempo, los bonos del Tesoro intermedios que vencen en 5 a 10 años regresan a un nivel normalizado con pendiente ascendente. Este escenario permitiría que la curva de rendimiento recuperara parte de su inclinación clásica y la cartera de CAM se beneficiaría del efecto de “reducción” a medida que los bonos bajan por la curva de rendimiento, acercándose poco a poco al vencimiento cada día que pasa.

El gráfico anterior se remonta a 20 años atrás, hasta finales del primer trimestre de 2024. Como puede ver, la curva del Tesoro 5/10 es casi siempre positiva y ha promediado 56.6 puntos básicos (basis points, bp) de inclinación durante ese periodo en relación con su nivel de cierre de -1 pb a finales de marzo. Si se compra un bono a 10 años con la intención de conservarlo durante 5 años antes de venderlo, y la curva del Tesoro 5/10 promedia 50 bp durante ese periodo, el bono producirá 10 bp de compensación de manera anual en forma de reducción. Las curvas no son estáticas y, en nuestra opinión, se entienden mejor en términos de promedios.

Cuando se habla de crédito IG, es importante recordar que hay dos curvas que deberían interesar a un inversor. Está la curva del Tesoro antes mencionada y luego está la curva de crédito corporativo que cotiza por encima de los bonos del Tesoro; esta es la compensación adicional que recibe un inversor por asumir el riesgo crediticio adicional de poseer un bono corporativo en lugar de un bono del Tesoro. Al igual que las curvas del Tesoro, las curvas de crédito corporativo están en constante evolución y cambian todo el tiempo, por lo que pueden presentar oportunidades para el inversor activo. A diferencia de la curva del Tesoro, que puede invertirse, la curva de crédito corporativo casi nunca se invierte, aunque puede invertirse para emisores de bonos específicos de vez en cuando debido a condiciones crediticias o factores técnicos. Los gestores activos eventualmente aprovecharán estas inversiones hasta que dejen de existir.

Al final del primer trimestre, la curva de crédito corporativo típica para las empresas con calificación A que estamos analizando para nuestras carteras oscilaba entre 20 y 30 puntos básicos, con valores atípicos a ambos ladosiv. Entonces, si elegimos un punto medio de 25 bp, eso significa que un bono a 5 años de un emisor que cotiza con un diferencial de 50/5 años podría esperar que el bono a 10 años de ese mismo emisor se negocie con un diferencial de 75/10 años. Si se comprara un bono a 10 años con la expectativa de venderlo en el plazo de 5 años, produciría 5 bp de reducción del diferencial de crédito por cada año que se mantenga. Esta es solo la compensación que ofrece la curva de crédito corporativo. En entornos normalizados con una curva del Tesoro con pendiente ascendente, la reducción de la curva 5/10 TSY proporcionaría beneficios adicionales además de la compensación recibida de la curva de crédito. Este doble golpe puede amplificar la rentabilidad total, beneficiando a los inversores durante los periodos de curvatura más pronunciada.

Como gestor activo, siempre buscamos formas de maximizar el posicionamiento de los clientes a lo largo de las curvas de crédito y del Tesoro. A veces esto significa que favoreceremos vencimientos más cortos dentro de ese rango de 5 a 10 años y otras veces estaremos en el extremo más largo de ese rango. En algunos entornos, como en el que nos encontramos actualmente, la economía dictará que mantengamos los bonos existentes por más tiempo, hasta que les queden 3 o 4 años hasta su vencimiento, para maximizar la efectividad de una operación de extensión de venta. Aunque vendemos más del 98 % de nuestras participaciones antes del vencimiento, ocasionalmente las matemáticas de los bonos indicarán que es mejor mantener un bono hasta el vencimiento que si lo vendiéramos y compráramos otra cosa. Como gestor activo, nos centramos en el mercado de bonos todo el día, todos los días, evaluando de manera constante las oportunidades y buscando maximizar el valor de la tenencia de cada cliente individual.

Solvencia crediticia: fuerte a bastante fuerte

Nos enorgullecemos de nuestro proceso de investigación ascendente y creemos que es uno de los atributos más importantes que aportamos como gestor. No podemos controlar la dirección de las tasas de interés, pero podemos exhibir un gran control sobre la solvencia crediticia de los bonos de las empresas que incluimos en las carteras de clientes. Las empresas con grado de inversión reciben calificación IG por una razón: sí, las empresas con calificación IG a veces incumplen sus obligaciones de deuda, pero generalmente es un proceso de degradación crediticia que dura varios años y un gestor prudente venderá antes de que se produzca el peor de los casos de incumplimiento; en otras palabras, cuando se analiza el crédito con grado de inversión, no hay muchos bonos malos, pero sí muchos precios malos. Hay muchos bonos en el universo IG que simplemente tienen precios demasiado altos y que no ofrecen una compensación adecuada por unidad de riesgo. Siempre buscamos poblar las carteras de clientes con bonos que estén valorados de manera adecuada en un esfuerzo por reducir la volatilidad y limitar la perspectiva de ampliación de los diferenciales durante periodos difíciles del mercado.

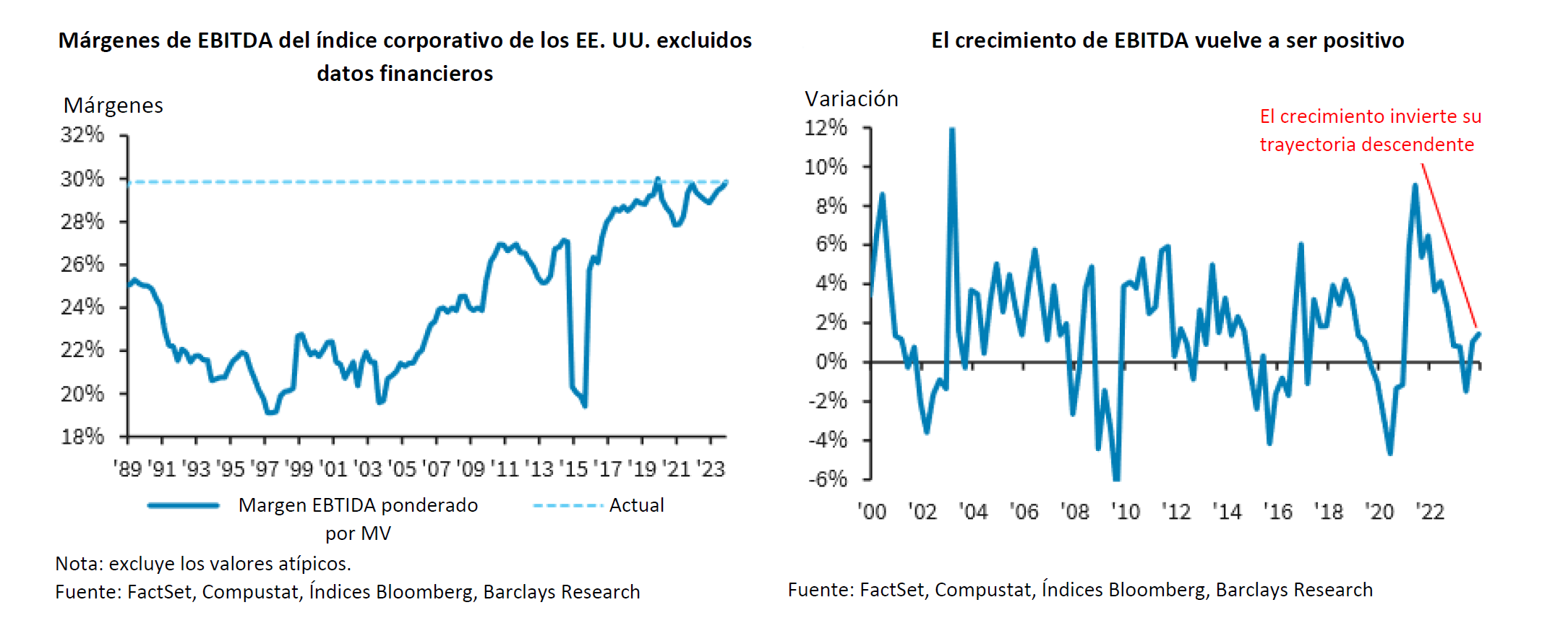

Aunque nos centramos en el análisis de crédito individual, observar las métricas crediticias para el universo IG en su conjunto es instructivo cuando intentamos ilustrar la salud actual del mercado en general y también nos ayuda a juzgar el valor relativo de las oportunidades de inversión. Al final del cuarto trimestre de 2023, las métricas crediticias en todo IG eran sólidas<sup>1</sup>. Los márgenes de ganancias antes de intereses, impuestos, depreciación y amortización (Earnings Before Interest, Taxes, Depreciation, and Amortization, EBITDA) en particular continuaron luciendo impresionantes en relación con la historia y están cerca de máximos históricos, mientras que el crecimiento de EBITDA volvió a ser positivo después de un trimestre de caídas.

El apalancamiento de la deuda neta para el índice IG no financiero se ha mantenido estable durante 5 trimestres consecutivos y ha mejorado desde el primer semestre de 2022. La única métrica crediticia importante que ha disminuido en los últimos trimestres es la cobertura de intereses y eso se debe en gran medida a que las empresas han estado emitiendo nueva deuda con cupones más altos que la deuda que vencíav. En el primer trimestre de 2024, el cupón promedio de las nuevas emisiones de IG fue del 5.33 %, 202 bp más que el cupón promedio de los bonos que vencen, que fue del 3.31 %vi. Para ponerlo en contexto, compare con el 7.24 %, que era la tasa hipotecaria fija promedio a 30 años para un comprador residencial al final del primer trimestre: el costo de capital para las empresas con calificación IG parece muy razonablevii. En pocas palabras, los inversores no necesitan asumir mucho riesgo crediticio o de tasa de interés para generar retornos saludables en el crédito con calificación IG: las métricas crediticias agregadas se encuentran en niveles saludables y el rendimiento del índice es >5 %.

Mirada hacia el futuro

Los últimos años han sido un momento histórico en los mercados crediticios. Desde marzo de 2020 hasta marzo de 2022 experimentamos posiblemente la política de la Reserva Federal más fácil de la historia, con un 0 % de fondos de la Reserva Federal acompañado de un estímulo económico sin precedentes. Luego, la Reserva Federal aumentó su tasa de política 11 veces en 18 meses hasta su rango actual de 5.25 % a 5.5 %, el ritmo más rápido de ajuste en más de 40 añosviii. Una vez más estamos al borde del precipicio de la historia, ya que la Reserva Federal tiene la tarea de terminar la guerra contra la inflación y al mismo tiempo restaurar su tasa de política a un nivel más normativo. Es un entorno de incertidumbre: ¿hacia dónde irá la economía a partir de ahora? Continuaremos centrándonos en nuestro pan de cada día y eso es poblar las carteras de clientes con bonos de empresas que están bien preparadas para navegar en una variedad de entornos económicos. Le agradecemos su interés y su colaboración continua mientras navegamos por el resto del año 2024.

.

Esta información solo tiene el propósito de dar a conocer las estrategias de inversión identificadas por Cincinnati Asset Management. Las opiniones y estimaciones ofrecidas están basadas en nuestro criterio y están sujetas a cambios sin previo aviso, al igual que las declaraciones sobre las tendencias del mercado financiero, que dependen de las condiciones actuales del mercado. Este material no tiene como objetivo ser una oferta ni una solicitud para comprar, mantener ni vender instrumentos financieros. Los valores de renta fija pueden ser vulnerables a las tasas de interés vigentes. Cuando las tasas aumentan, el valor suele disminuir. El rendimiento pasado no es garantía de resultados futuros. El rendimiento bruto de la tarifa de asesoramiento no refleja la deducción de las tarifas de asesoramiento de inversión. Nuestras tarifas de asesoramiento se comunican en el Formulario ADV Parte 2A. En general, las cuentas administradas mediante programas de firmas de corretaje incluyen tarifas adicionales. Los rendimientos se calculan mensualmente en dólares estadounidenses e incluyen la reinversión de dividendos e intereses. El índice no está administrado y no considera las tarifas de la cuenta, los gastos y los costos de transacción. Se muestra con fines comparativos y se basa en información generalmente disponible al público tomada de fuentes que se consideran confiables. No se hace ninguna afirmación sobre su precisión o integridad.

La información suministrada en este informe no debe considerarse una recomendación para comprar o vender ningún valor en particular. No hay garantía de que los valores que se tratan en este documento permanecerán en la cartera de una cuenta en el momento en que reciba este informe o que los valores vendidos no hayan sido vueltos a comprar. Los valores de los que se habla no representan la cartera completa de una cuenta y, en conjunto, pueden representar solo un pequeño porcentaje de las tenencias de cartera de una cuenta. No debe suponerse que las transacciones de valores o participaciones analizadas fueron o demostrarán ser rentables, o que las decisiones de inversión que tomemos en el futuro serán rentables o igualarán el rendimiento de la inversión de los valores discutidos en este documento. Como parte de la educación de los clientes sobre la estrategia de CAM, podemos incluir referencias a tasas y diferenciales históricos. Los ejemplos hipotéticos que hacen referencia al nivel o cambios en las tasas y diferenciales tienen únicamente fines ilustrativos y educativos. No pretenden representar el desempeño de ninguna cartera o valor en particular, ni incluyen el impacto de las tarifas y gastos; tampoco toman en consideración todas las condiciones económicas y de mercado que influyen en nuestra toma de decisiones. Por lo tanto, las cuentas de los clientes pueden experimentar o no escenarios similares a los mencionados en este documento.

En nuestro sitio web se encuentran disponibles las divulgaciones adicionales sobre los riesgos materiales y los posibles beneficios de invertir en bonos corporativos: Enlace de Divulgación de CAM.

i Bloomberg, 28 de marzo de 2024 “High‐Grade Bond Sales on Easter Pause After Record First Quarter” (“Ventas de bonos de alta

calidad en pausa de Pascua después de un primer trimestre récord”)

ii Bloomberg WIRP, 29 de diciembre de 2023 “Fed Funds Futures” (“Futuros de los fondos de la Reserva Federal”)

iii Bloomberg WIRP, 29 de marzo de 2024 “Fed Funds Futures” (“Futuros de los fondos de la Reserva Federal”)

iv Raymond James & Associates, 28 de marzo de 2024 “Fixed Income Spreads” (“Diferenciales de renta fija”)

v Barclays Bank PLC, 13 de marzo de 2024 “US Investment Grade Credit Metrics, Q24 Update: No Concerns” (“Métricas crediticias de

grado de inversión de los EE. UU., actualización del trimestre de 2024: sin preocupaciones”)

vi JP Morgan, 3 de abril de 2024 “US High Grade Corporate Bond Issuance Review” (“Revisión de la emisión de bonos corporativos de

alto grado de los EE. UU.”)

vii Índice Bloomberg ILM3NAVG, 28 de marzo de 2024 “Bankrate.com US Home Mortgage 30 Year Fixed National Avg”

(“Bankrate.com: promedio nacional de la hipoteca de vivienda en los EE. UU. a 30 años fija”)

viii CNBC, 13 de diciembre de 2023 “The Federal Reserve’s period of rate hikes may be over. Here’s why consumers are still reeling”

(“El periodo de subidas de tasas de la Reserva Federal puede haber terminado. Aquí le contamos por qué los consumidores siguen

conmocionados”)