COMENTARIO DEL SEGUNDO TRIMESTRE

Los rendimientos del crédito con grado de inversión fueron más débiles en el segundo trimestre, aunque el rendimiento del año hasta la fecha para la clase de activos se mantuvo en territorio positivo. Durante el trimestre, el diferencial ajustado por opciones (Option Adjusted Spread, OAS) en el índice de bonos corporativos de EE. UU. de Bloomberg se redujo en 15 puntos básicos y llegó a 123 después de haber abierto el año con un OAS de 138. Las tasas de interés más altas fueron un obstáculo para los rendimientos, ya que el rendimiento del Tesoro a 10 años aumentó 37 puntos básicos en el período, y pasó del 3.47 % al 3.84 %.

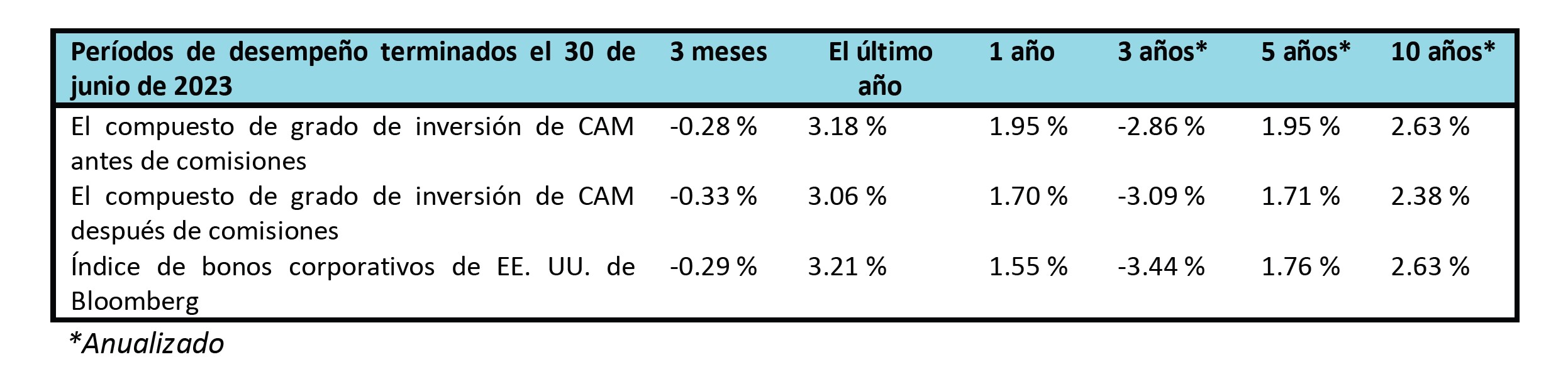

El índice corporativo registró un rendimiento total de todo el trimestre de -0.29 %. La rentabilidad total neta de comisiones del programa de grado de inversión de Cincinnati Asset Management, Inc. (CAM) fue del -0.33 %.

Actualización de mercado

Estamos entusiasmados con la compensación que estamos recibiendo por el riesgo crediticio que hemos tomado en el mercado de bonos de grado de inversión. Hay amplias oportunidades para invertir en empresas de alta calidad con diferenciales y rendimientos que proporcionan puntos de entrada atractivos para los inversores de rendimiento total orientados a largo plazo. El rendimiento al vencimiento del índice corporativo terminó el trimestre en 5.48 % en relación con su promedio de 10 años de 3.34 %. Recibir este tipo de compensación por crédito de grado de inversión (Investment Grade, IG) era simplemente impensable hasta hace muy poco. Esto no significa que los rendimientos no puedan subir más, o que los bonos no puedan abaratarse, pero el atractivo de la clase de activos se muestra de manera muy favorable en relación con casi cualquier punto de la última década.

En esencia, el crédito IG todavía está en forma sólida, pero hemos superado las condiciones crediticias máximas que experimentamos a finales de 2021. Al igual que los consumidores, las empresas no son inmunes a la inflación ni a la desaceleración del crecimiento económico. La mayoría de las empresas han tenido un aumento en los costos de los insumos y, en muchas industrias, los salarios han crecido más rápido que los ingresos desde principios de 2022.i Mirando en términos generales todo el universo de grado de inversión, el apalancamiento ha aumentado de manera modesta, mientras que los índices de cobertura de intereses han disminuido.ii Sin embargo, todavía hay muchas empresas individuales que exhiben métricas crediticias estables o en mejora, que es una de las cosas que buscamos como gestores de bonos. Para las empresas que se enfrentan a márgenes decrecientes o costos crecientes, la mayoría tiene numerosas palancas para proteger la salud de sus balances. Para muchas empresas, reforzar sus finanzas es tan simple como reducir los rendimientos de los accionistas, congelar las contrataciones o implementar programas de reestructuración de costos.

Los factores técnicos también han servido como viento a favor para el mercado de crédito IG en 2023. Según los datos recopilados por JP Morgan, ha habido $110 mil millones de entradas en el mercado de IG en lo que va del año. La investigación de JP Morgan continúa mostrando que esto representa el 67 % de los $ 164 mil millones de salidas que IG experimentó en 2022.iii

En pocas palabras, los rendimientos son altos, los fundamentos siguen siendo sólidos y hay un viento a favor para el soporte técnico en el mercado. En conjunto, creemos que el entorno actual continúa ofreciendo un punto de entrada oportunista para el crédito de grado de inversión.

Agitación en la industria bancaria

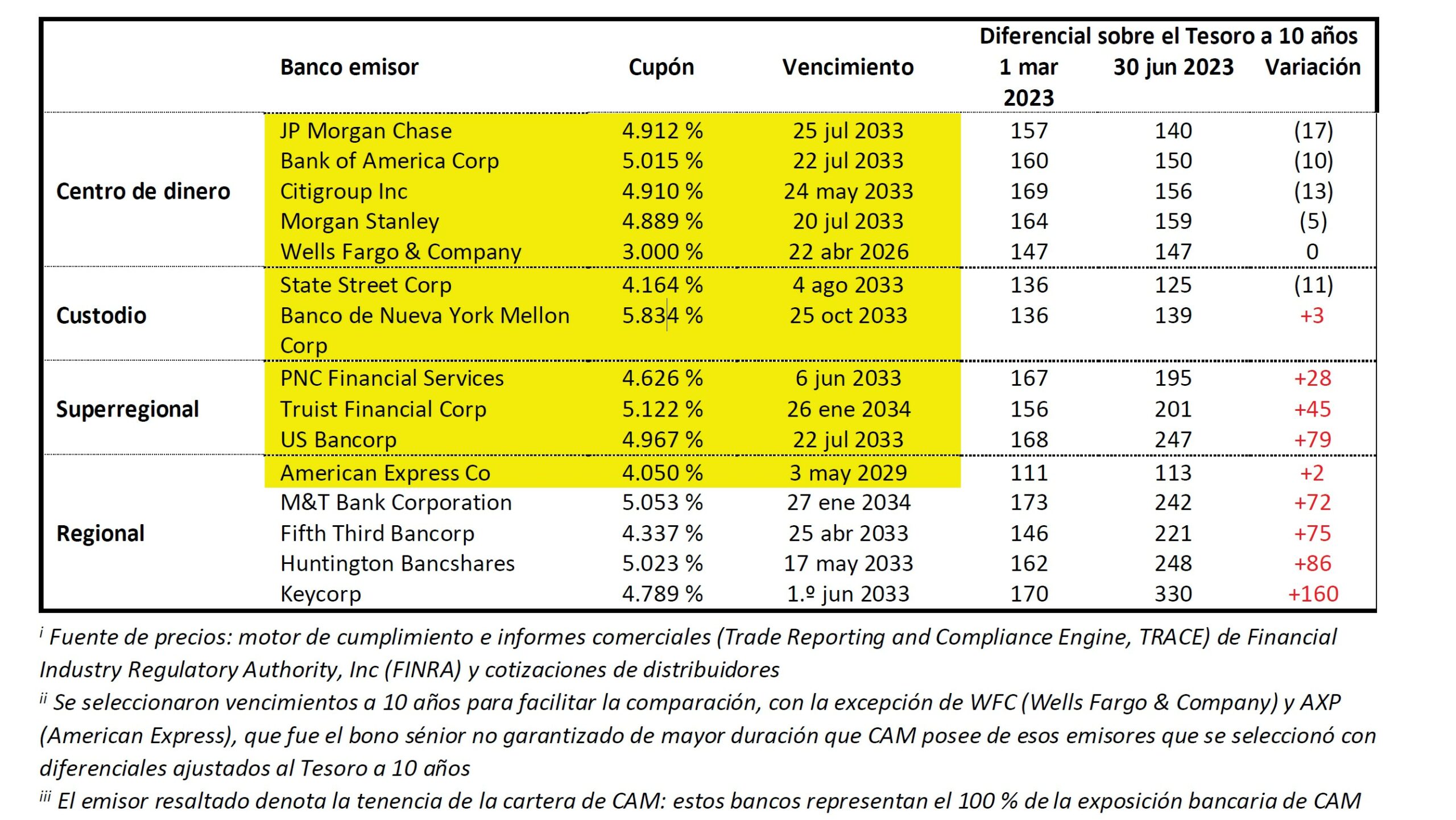

La turbulencia que sacudió el sector bancario a principios de marzo parece historia antigua en este momento, pero los inversores todavía sienten algo de dolor. Los diferenciales bancarios de Money Center se han ajustado desde principios de marzo, mientras que los superregionales y los regionales son más amplios, en algunos casos con un desempeño significativamente inferior al de sus pares más grandes.

La observación más llamativa de este gráfico es que, antes de la crisis, los diferenciales de los bancos Money Center y Regional eran casi indistinguibles. Por ejemplo, en marzo de 2023, JP Morgan tenía $3.3 billones en activos, mientras que el banco Huntington tenía $188 mil millones, pero los inversores recibieron solo 5 puntos básicos de compensación

adicional por poseer Huntington con calificación BAA en relación con JP Morgan con calificación A. iv. No creemos que JP Morgan deba negociar en ningún lugar cerca de los bancos regionales; debería negociar de manera mucho más estricta. Al final del segundo trimestre había una brecha de 108 puntos básicos entre JPM (JP Morgan) y HBAN (Huntington Bancshares), lo que tiene mucho más sentido para nosotros.

Como destacamos en nuestro último comentario, CAM siempre ha mantenido un enfoque disciplinado en lo que respecta a la exposición bancaria. El gráfico anterior no pretende ser una recomendación para comprar o vender ningún valor, pero se presenta cada uno de los 11 bancos que tenemos en nuestra cartera. Tradicionalmente hemos evitado los bancos regionales, ya que nuestro análisis favorece a los bancos más grandes con flujos de ingresos ampliamente diversificados y huellas crediticias geográficamente diversas. Según nuestro análisis interno, nos sentimos muy cómodos con los medios financieros de los bancos que llenan nuestras carteras de inversores.

El efectivo es el rey

La política de la Reserva Federal ha creado una oportunidad para que los inversionistas obtengan un rendimiento en efectivo e inversiones a corto plazo por primera vez en muchos años. Creemos que los inversores deberían aprovechar al máximo este fenómeno porque podría ser una oportunidad fugaz. Asegurar un rendimiento a corto plazo de más del 4 % mientras se asume un riesgo crediticio mínimo es una obviedad, pero también enfatizamos que los inversores aún deben tener cuidado con el riesgo de reinversión al evaluar objetivos a más largo plazo. Considere el siguiente ejemplo.

Un inversionista posee un certificado de depósito (CD) de un año que paga el 5 %. Si las tasas de interés caen 150 puntos básicos en el transcurso del próximo año a medida que vence el CD, solo se puede reinvertir al 3.5 % en un nuevo CD de un año al vencimiento. El inversor habrá obtenido un rendimiento total del 5 % durante su período de tenencia de un año.

Ahora considere una cartera de bonos con calificación de grado de inversión con un rendimiento del 5.5 %. El índice de bonos corporativos de EE. UU. de Bloomberg tenía una duración de 7.1 y un rendimiento del 5.5 % al final del segundo trimestre de 2023 y habría obtenido un rendimiento total a un año de aproximadamente +16.2 % en nuestro escenario, donde las tasas de interés experimentan una disminución lineal de 150 puntos básicos (5.5 % de rendimiento + 7.1 de duración multiplicado por 1.5 % de disminución de las tasas de interés). Para ser claros, el inversionista asume dos riesgos adicionales al poseer bonos en lugar de un CD: riesgo de tasa de interés y riesgo crediticio, pero también asume menos riesgo de reinversión. Como de costumbre, no hay almuerzo gratis en Wall Street. El propósito de este ejemplo es mostrar que los inversionistas con objetivos a más largo plazo pueden no estar mejor reemplazando sus carteras de bonos con jugosos rendimientos a corto plazo porque podría afectar su capacidad de obtener rendimientos totales atractivos en un horizonte de tiempo más largo. Dicho esto, los inversores deberían aprovechar absolutamente las tasas elevadas a corto plazo para la asignación de efectivo en su cartera de inversión general.

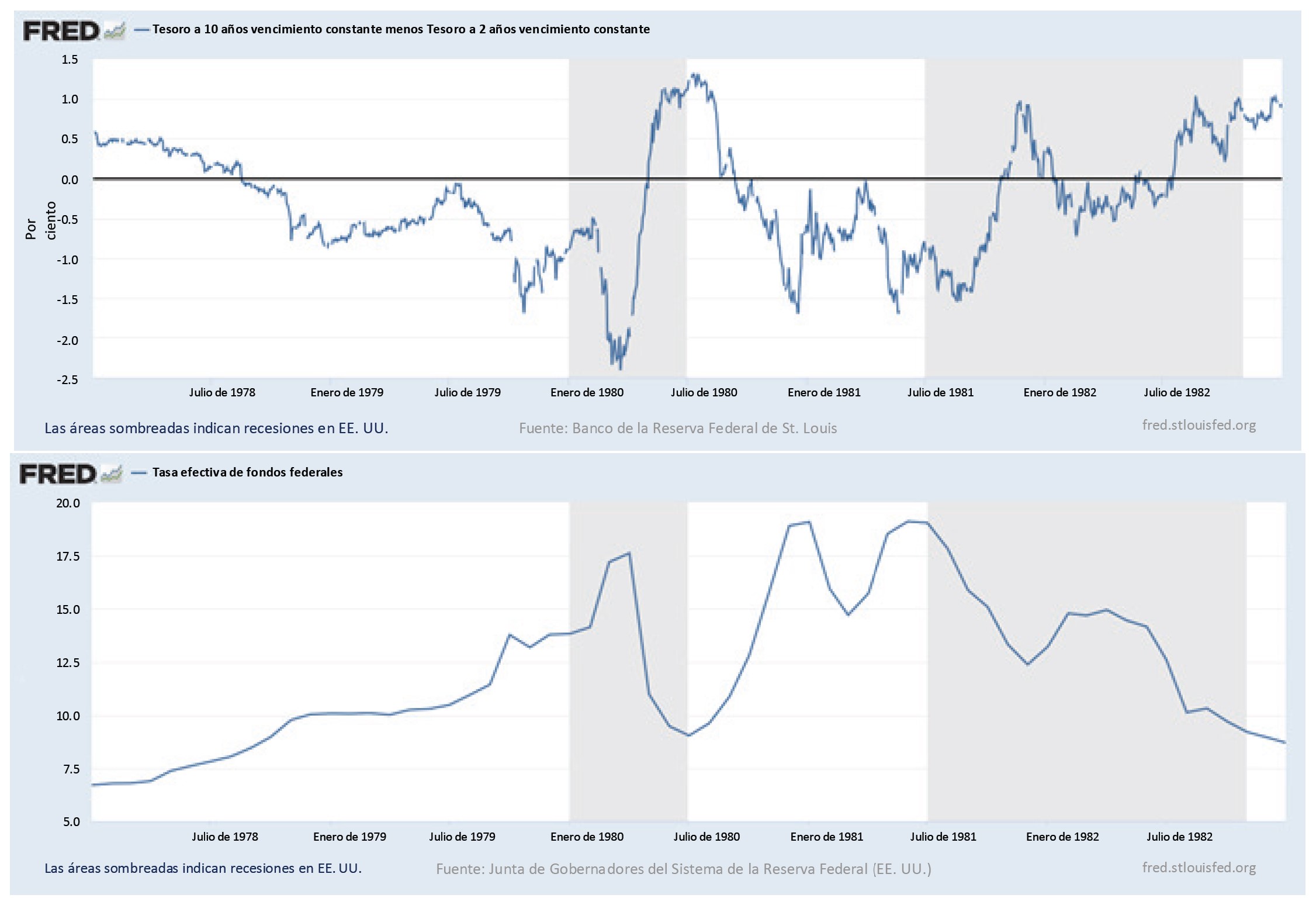

La estrategia de grado de inversión CAM es de naturaleza de duración intermedia; por lo tanto, tomamos un interés particular en la inversión actual de la curva de rendimiento. La curva del Tesoro de 2/10 años terminó el segundo trimestre cerca de su punto más profundamente invertido de este ciclo de alzas. La curva 2/10 años se invirtió brevemente por primera vez el 1.º de abril de 2022, pero volvió rápidamente a una pendiente positiva antes de invertirse de nuevo el 5 de julio de 2022 y se ha mantenido así. Hemos escrito antes sobre la inversión 2/10 años más larga registrada que duró 21 meses desde agosto de 1978 hasta abril de 1980. Este fue un momento único en el que la economía sufrió una breve recesión en la primera mitad de 1980 seguida de una recesión más dolorosa que comenzó en julio de 1981 y duró más de un año. Es notable lo rápido que la curva de 2/10 años pasó de un nivel profundamente invertido de -241 puntos básicos en marzo de 1980 a más de +100 puntos básicos de pendiente positiva a principios de junio de ese año. ¡Este fue un movimiento de 350 puntos básicos en menos de tres meses! Los catalizadores de este cambio en la curva de rendimiento fueron los importantes recortes de tasas de la Reserva Federal en mayo y junio de ese año. No queremos trazar demasiados paralelismos con nuestra situación actual, pero hay otros períodos de inversión a lo largo de la historia que han mostrado giros similares. En el ciclo actual, la curva de 2/10 años se ha invertido durante 15 meses o 12 meses en este punto, ya que existe cierto debate sobre si abril de 2022 o julio de 2022 deberían marcar el comienzo de la inversión actual. La historia muestra que las curvas volverán a una pendiente positiva en horizontes de tiempo más largos y estamos seguros de que estamos más cerca del final de esta inversión que del comienzo. Una curva con pendiente ascendente nos permitirá ser más efectivos en la captura de oportunidades de rendimiento total para nuestros inversores, particularmente para aquellas cuentas más experimentadas y totalmente invertidas que han estado con nosotros durante algún tiempo. La barra para la venta económica y los intercambios de extensión es mucho más alta con una curva invertida, mientras que esas oportunidades son abundantes cuando la curva tiene una pendiente positiva. Pedimos paciencia a los inversores actuales en cuentas experimentadas: si no ve mucha actividad de venta en su cuenta es porque no creemos que tenga sentido imprimir operaciones de extensión con una compensación inadecuada para nuestros candidatos de venta. Esperaríamos que esto pudiera cambiar rápidamente a medida que la inversión se revierte y esas cuentas podrían ver una ráfaga de ventas y extender la actividad. Para las carteras nuevas, la inversión es en realidad bastante positiva, ya que ha creado cierta dislocación en el mercado secundario y nos ha permitido encontrar constantemente oportunidades atractivas de duración intermedia que son más difíciles de conseguir cuando la curva tiene una pendiente positiva.

El Comité Federal del Mercado Abierto (Federal Open Market Committee, FOMC) avanza

La Reserva Federal mantuvo las tasas estables en su reunión de junio por primera vez en el actual ciclo de endurecimiento de 15 meses. Esta pausa se produjo tras 10 subidas consecutivas (la Reserva Federal no se reúne todos los meses del año natural) que oscilaron entre el 0.25 % y el 0.75 %. La política monetaria restrictiva ha comenzado a afectar la economía a medida que la inflación se ha ido moderando y el mercado laboral, aunque resistente, está menos ajustado hoy de lo que ha estado durante la mayor parte de los últimos años. El gasto personal (Personal Consumption Expenditure, PCE) básico, la medida de inflación preferida por la Reserva Federal, cayó al 4.6 % hasta finales de mayo, un alivio bienvenido después de pasar gran parte de 2022 por encima del 5 %.

Si bien ha habido progreso, la inflación sigue estancada y sigue siendo incómodamente alta para la mayoría de los consumidores y los encargados de formular políticas. En sus discursos y entrevistas recientes, el presidente Powell ha señalado que los funcionarios probablemente necesitarán aumentar la tasa de política monetaria al menos dos veces más en 2023, aunque los pronósticos no siempre han sido un buen indicador de lo que realmente sucede.v Recordemos el argumento de “inflación transitoria” empleado por la Reserva Federal a lo largo de 2021 para describir precios elevados que se esperaba que fueran temporales. El argumento tenía sentido en ese momento, ya que las cadenas de suministro estaban desordenadas y los consumidores estaban en medio de un gasto de venganza. Nosotros también creímos inicialmente que era una tesis creíble, pero cuando quedó claro que los precios elevados tenían poder de permanencia, ya era demasiado tarde. La Reserva Federal, por su propia admisión, simplemente no fue ágil y no respondió con la suficiente rapidez con aumentos de tasas. Es fácil ver esto ahora con el beneficio de la retrospectiva, pero la Reserva Federal podría haber avanzado mucho más en su lucha contra la inflación si hubiera comenzado a aumentar su tasa de política en la segunda mitad de 2021 o incluso uno o dos meses antes en 2022. También recordamos a los inversores que en junio de 2022 el gráfico de puntos de la Reserva Federal implicaba una tasa objetivo de junio de 2023 del 3.75 % frente a una tasa real del 5.25 % a fines de junio de 2023. No estamos citando estos ejemplos para mostrar que la Reserva Federal es ineficaz o carece de credibilidad, sino que simplemente señalamos que sus previsiones no son profecías. La Reserva Federal se enfrenta a una tarea difícil y toma decisiones políticas basadas en datos económicos retrospectivos. El entorno económico puede cambiar rápidamente y la Reserva Federal está haciendo todo lo posible para responder en tiempo real. Creemos que la salud del mercado laboral será el factor de decisión principal utilizado por la Reserva Federal para cualquier otra subida de tipos y también será la guía para eventuales recortes. Si el mercado laboral sigue obstinadamente ajustado, es muy probable que la predicción del presidente Powell de dos (o más) aumentos de tasas adicionales se haga realidad. Los formuladores de políticas están ansiosos por evitar los pasos en falso que condujeron a dos recesiones a principios de la década de 1980 y cada vez es más claro para nosotros que la Reserva Federal actual está dispuesta a llevar las cosas un poco demasiado lejos para garantizar que logre su objetivo. Si la Reserva Federal puede desarrollar un escenario en el que la inflación alcance su tasa objetivo y la economía de los EE. UU. evite una recesión, habrá funcionado casi como un milagro. Creemos que hay otros factores en el horizonte que podrían servir para aliviar aún más la inflación, pero también podrían acelerar la perspectiva de una recesión si la Reserva Federal mantiene las tasas “más altas por más tiempo”.

Mucho se ha escrito sobre el exceso de ahorro agregado que los consumidores acumularon en 2020 y 2021. La investigación del Banco de la Reserva Federal de San Francisco (Federal Reserve Bank of San Francisco, FRBSF) cubrió este tema en una carta económica de mayo de 2023. El exceso de ahorro alcanzó un máximo de $2.1 billones hasta agosto de 2021 y desde entonces ha experimentado reducciones acumuladas de $1.6 billones hasta marzo de 2023 con aproximadamente $500 mil millones en exceso de ahorro restantes en ese momentovi. El FRBSF estimó que el exceso de ahorro restante probablemente continuaría respaldando el gasto de los hogares hasta el cuarto trimestre de 2023 o posiblemente hasta 2024 y más allá. La duración del apoyo depende de las tasas de retiro y las preferencias de los hogares para aumentar los ahorros. La gran pregunta es ¿qué sucede con la economía cuando se elimina este exceso de ahorro? En nuestra opinión, es probable que el gasto de los consumidores se desacelere a medida que estos ahorros continúen disminuyendo. Otro elemento que estamos monitoreando es la reanudación de los pagos de préstamos estudiantiles. Todavía hay muchas piezas en movimiento y la Corte Suprema anuló recientemente el plan de alivio de préstamos estudiantiles de la administración Biden. Lo que sabemos hoy es que los pagos de préstamos estudiantiles se reanudarán el 30 de agosto y los economistas estiman que los prestatarios pagarán colectivamente entre $5 y $10 mil millones por mes para pagar la deuda de préstamos estudiantiles.vii. Según el Wall Street Journal, por contexto, los consumidores gastan $35 mil millones por mes en ropa y tiendas departamentales según los datos de la Oficina del Censo. La reanudación de los pagos de los préstamos estudiantiles no paralizará la economía por sí sola, pero crea un obstáculo significativo para el gasto de decenas de millones de prestatarios. En conjunto, estas son algunas de las razones por las que creemos que la probabilidad de una recesión en EE. UU. sigue siendo elevada.

Lo mejor está por venir

No fue el mejor trimestre individual para el rendimiento, pero los rendimientos del año hasta la fecha han sido sólidos hasta ahora en 2023 y el crédito de IG está en un lugar mucho mejor que hace un año. Estamos convencidos de la oportunidad que ofrece el crédito IG con las valoraciones actuales. Si la economía entra en recesión, es casi seguro que los diferenciales se ampliarán, pero cuando el punto de partida es un rendimiento de ~5.5 %, el riesgo de diferenciales más amplios se mitiga solo en virtud de un mayor nivel de compensación. Los inversores que no tienen ponderación o que no han invertido lo suficiente en esta clase de activos pueden querer analizar con atención el aumento de las asignaciones, ya que creemos que esto tiene el potencial de ser una oportunidad única cada 10 años. Gracias por su continuo interés. No dude en comunicarse con nosotros si tiene preguntas o si desea hablar sobre el estado actual de los mercados crediticios.

Esta información solo tiene el propósito de dar a conocer las estrategias de inversión identificadas por Cincinnati Asset Management. Las opiniones y estimaciones ofrecidas están basadas en nuestro criterio y están sujetas a cambios sin previo aviso, al igual que las declaraciones sobre las tendencias del mercado financiero, que dependen de las condiciones actuales del mercado. Este material no tiene como objetivo ser una oferta ni una solicitud para comprar, mantener ni vender instrumentos financieros. Los valores de renta fija pueden ser vulnerables a las tasas de interés vigentes. Cuando las tasas aumentan, el valor suele disminuir. El rendimiento pasado no es garantía de resultados futuros. El rendimiento bruto de la tarifa de asesoramiento no refleja la deducción de las tarifas de asesoramiento de inversión. Nuestras tarifas de asesoramiento se comunican en el Formulario ADV Parte 2A. En general, las cuentas administradas mediante programas de firmas de corretaje incluyen tarifas adicionales. Los rendimientos se calculan mensualmente en dólares estadounidenses e incluyen la reinversión de dividendos e intereses. El índice no está administrado y no considera las tarifas de la cuenta, los gastos y los costos de transacción. Se muestra con fines comparativos y se basa en información generalmente disponible al público tomada de fuentes que se consideran confiables. No se hace ninguna afirmación sobre su precisión o integridad.

La información proporcionada en este informe no debe considerarse una recomendación para comprar o vender ningún valor en particular. No hay garantía de que los valores que se tratan en este documento permanecerán en la cartera de una cuenta en el momento en que reciba este informe o que los valores vendidos no hayan sido vueltos a comprar. Los valores de los que se habla no representan la cartera completa de una cuenta y, en conjunto, pueden representar solo un pequeño porcentaje de las tenencias de cartera de una cuenta. No debe suponerse que las transacciones de valores o tenencias analizadas fueron o demostrarán ser rentables, o que las decisiones de inversión que tomemos en el futuro serán rentables o igualarán el rendimiento de la inversión de los valores discutidos en este documento.

En nuestro sitio web se encuentran disponibles las divulgaciones adicionales sobre los riesgos materiales y los beneficios potenciales de invertir en bonos corporativos: https://www.cambonds.com/disclosure-statements/.

i Source 1.) S&P 500 23Q1 Earnings Growth Rate of -0.7% y/y, -0.4% q/q per Refinitiv Lipper Data. Source 2.) Federal Reserve Bank of Atlanta Wage Growth Tracker: Monthly three-month moving average of median hourly wage growth data has been greater or equal to 6% since April 2022.

ii J.P. Morgan, June 23 2023, “Credit Market Outlook & Strategy, 2023 Mid-year Outlook: Running to stand still”

iii J.P. Morgan, June 23 2023, “Credit Market Outlook & Strategy, 2023 Mid-year Outlook: Running to stand still”

iv Federal Reserve Statistical Release, March 31 2023, “Insured U.S.-Chartered Commercial Banks That Have Consolidated Assets of $300 Million or More, Ranked by Consolidated Assets”, https://www.federalreserve.gov/releases/lbr/current/

v Bloomberg News, June 29 2023, “Fed’s Bostic Says Powell Sees More Urgency to Hike Than He Does”

vi Research from the Federal Reserve Bank of San Francisco, May 8 2023, “FRBSF Economic Letter: The Rise and Fall of Pandemic Excess Savings”

vii The Wall Street Journal, June 16 2023, “Student-Loan Repayments Are Coming Back. Retailers Are in for a Big Shock.”